Time:2022-07-31 Click:361

1.美联储加息直接影响的是短期利率,而长期利率则由市场决定 - 至少部分如此。 在QE的时候,美联储会印钱买Bond,这样就增大了长期bond的需求,也压低了Bond yield。

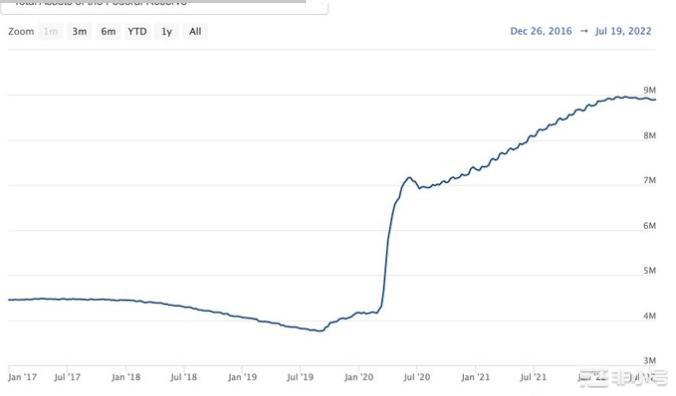

2/ 而现在则号称是要战通胀,但行动还是主要在短期利率上,而美联储资产负债表基本上没啥变化。 可以看到尾端在微微下降以示敬意,看了下和最高点相比下降了60几个b,比币圈市值下降的少多了。和新冠期间的猛增来比不值得一提。.

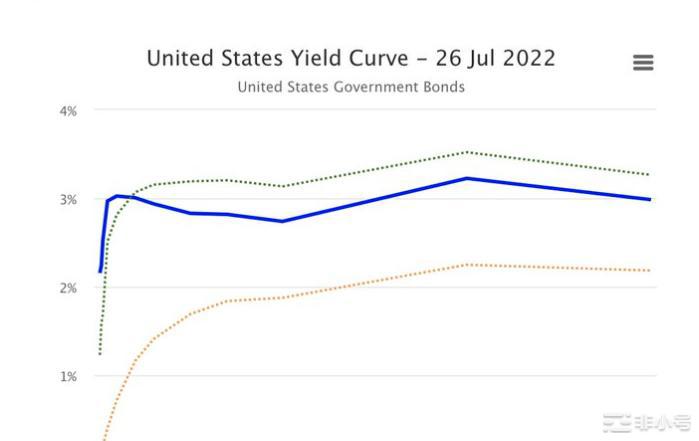

3/ 短期利率实际上对需求端影响更大,因为和这个直接相关的包括:信用卡利率、房贷利率、企业短期借贷利率。所以清掉了一部分需求以及部分垃圾企业需要靠短债过活的。 当然利率也会影响场内杠杆率,因为借贷利率升高了,所以从这个角度上,也是一种通缩手段。 4/但是可以看出来,短期利率对长期国债率影响很有限,不能说没有。尤其最近长期国债率反而下跌了。 原因之一就是QE的时候美联储直接参与市场,而QT的时候则不参与主动债(估计等这些国债到期然后burn 掉 ) - 说到burn可能大家就很熟悉了。 5/ 那么这对于股市和币圈有何影响呢? 股市估值很简单:mc = earning x PE. PE就是和长端利率直接相关。前面说了,短期利率下跌对demand影响更大,所以虽然美股经历了一波杀估值(长期利率上调了100bps),但整体杀估值不多。 earning的影响则在这个季度会逐渐显现出来。 6/ 对于科技股和币圈来说,earning远远滞后,所以短期利率影响很小,而10年的bond rate影响更大(影响PE值)。那么问题来了,长端利率未来会上升还是下降? 这是一个非常复杂的问题哈哈,我估计没人能说的一清二楚。这里试图猜测一下。 7/ 首先有一个假设:美元暂时是在当下的避险资产,在这个假设之下,美元国债也就是一个避险资产。其实逻辑就这么简单。 可以看到commodity index已经开始下降,包括石油也在下跌。具体啥原因我也没了解。反正这玩意是有周期性吧。也许是投机,大家看美元强就转到美元了。

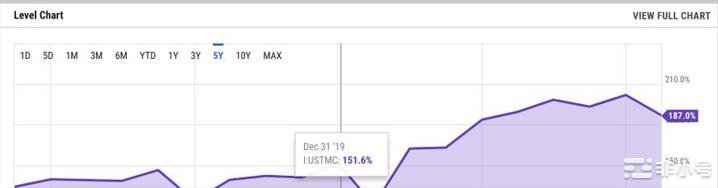

8/ 最后的问题就是:通胀到底是否能迅速被美联储消解? 按照MV=PY的理论,是还需要2年。但是再看一下,美联储在新冠期间增加了4-5t的M2,但是同时股市和房市也增加了很多市值。拿下图的股市来说,和新冠前相比现在仍然高了大约30% of us GDP,也就是大约7 T,房市体量差不多,就算增幅少一点。

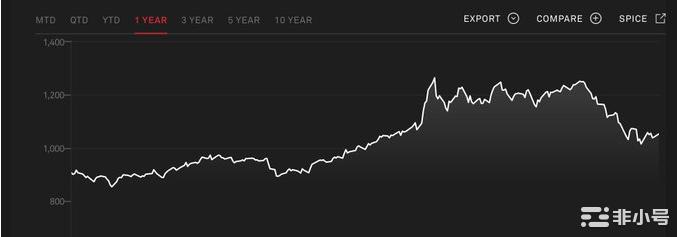

9/ 所以结论是:如果美股和美房不继续跌大跌,也许通胀可控。但是如果美股和美房被打回2020年初的原型,那么通胀要到2023年底才能消化。 UST/ Luna既视感。 我目前的猜测是,在长端利率没有大的变化情况下,股市会再杀一轮盈利,如果美联储停住了继续加息,那么通胀也许就被搞定了。 10/ 在美联储能搞定通胀的前提下,长期国债利率是可以保持比较低的。 这看起来也是目前市场的假设,实际上以下这几个因素是互相嵌套的: 长期国债利率 = > 依赖于通胀是否能被搞定=>依赖于美联储加息的情况下股市房市不大跌,从而把水放到消费品市场 = >依赖于长期国债利率不升高 妥妥的 希望这篇文章对大家有一定的帮助。