Time:2023-03-14 Click:155

各位朋友,欢迎来到 SignalPlus 每日晨报。SignalPlus 晨报每天为各位更新宏观市场信息,并分享我们对宏观趋势的观察和看法。欢迎追踪订阅,与我们一起关注最新的市场动态。

最新消息:

- Signature Bank 于周一的此时刚被关闭。

- FDIC、美联储和财政部长 Yellen 发表联合声明要「保护所有存款人」,SVB 和 Signature Bank 的存款人会在 3 月 13 日(周一)之前取回全部存款。

- 纳税人不会承担与 SVB 相关的任何损失,FDIC 的损失将通过对银行的特别评估来收回。

- 股东和无担保债权人将不受保护,高阶管理层已被撤换。

我们认为的重点:

- 美联储宣布建立新的“银行定期融资计划 (BTFP)”,向符合条件的金融机构提供 1 年期贷款,这些机构将能够以面值和市场利率(1 年期 OIS)加上一点点利差的方式抵押其 HQLA(高质量流动性资产),包括美国国债、政府机构债券和 MBS,当前计划的规模为 250 亿美元。

- 也就是说,面临 HTM/AFS 亏损的银行将能够以当前约 5.25% 的成本从美联储那里得到资金,而不是试图在市场上出售资产或者进行募资。

随著 SVB 事件迅速发展,相关当局在亚洲时间周一早上很快地宣布了行动计划,他们取消 FDIC 保险的上限,史无前例地无条件救助 SVB 和 Signature 的所有储户;此外,美联储将通过 BTFP 的信贷额度来处理银行 HFM/AFS 帐上持仓的“未实现”损失,等于是允许金融机构以约 5% 的借贷成本来得到资金支持;最后,作为连锁反应的一部分,随著 Silvergate、SVB 和现在的 Signature Bank 都被关闭,可以说美国所有受监管的加密货 币入口场所都被移除。

以下我们尽力总结了当前情况以及事态如何发展至此:

- 全球金融危机后,银行监管规定对美国银行施加了严格的资本储备要求,迫使它们将大量储备资金存入种类非常有限的合格固定收益抵押品池,主要涵盖美国国债、政府机构债券和 MBS。

- 银行被允许将这些持仓归入 HTM(持有至到期)或 AFS(可供出售)投资组合中,AFS 的分类允许银行在会计规则下不用将资产按市值计价。

- 然而,美联储长期实施量化宽松政策和过度宽松的货币政策将利率推至零,促使 SVB 和其他银行将客户存款投入期限较长的债券中,在“寻求收益”的过程中押注利率风险。

- 此举导致收益率曲线在 2010 年代的大部分时间里都非常平坦,进而将利差问题转化为负面循环。

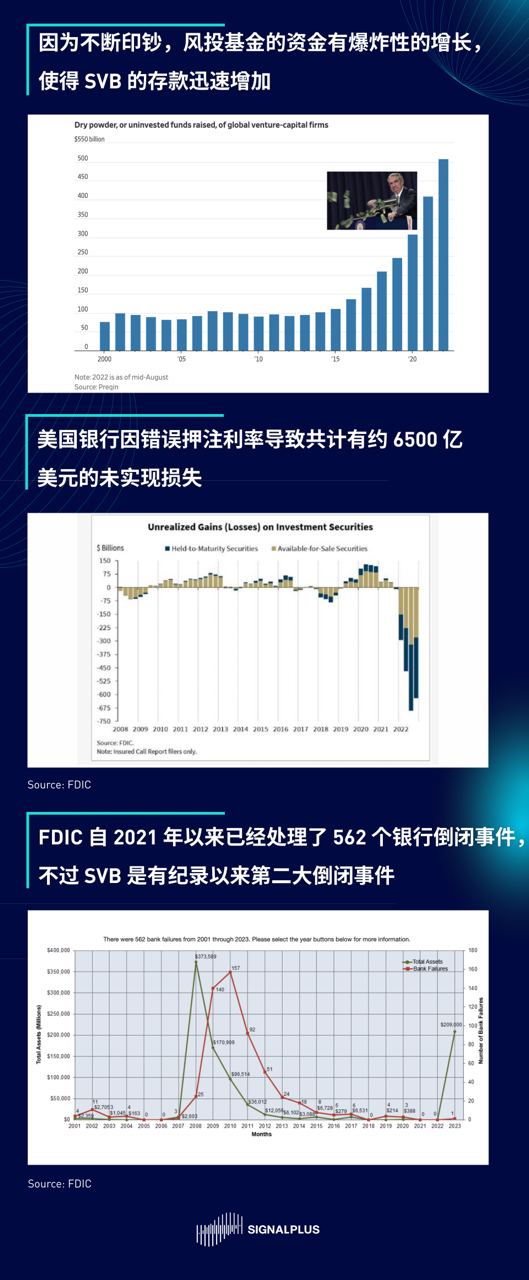

- 与此同时,由于宽松的货币政策,风险资本和新创融资呈指数增长,导致 SVB 资产规模飙升,促使管理层更进一步押注利率。

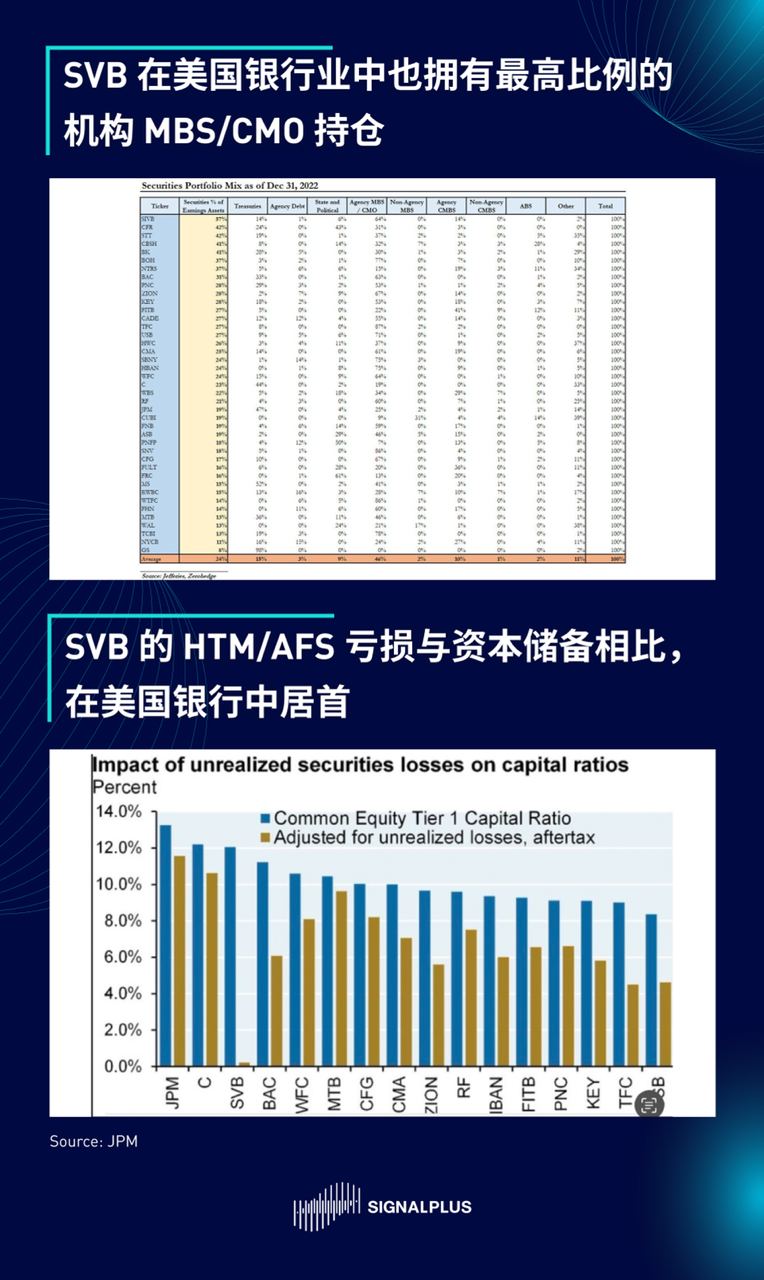

- 与其他银行相比,SVB 资产中拥有最高比例的证券持仓,且持有最多风险较高的 MBS 和 CMO 产品。

- 通货膨胀在 covid 后猛烈回归,导致美联储和全球央行在过去 18 个月内大幅加息。

- 利率上调使得银行的资产负债表(以及美联储自己的资产负债表)出现巨大漏洞,因为债券价格与利率成反比,利率上升,债券价格下跌,利率大幅上升,长天期债券价格更大幅度地下跌。

- 美国银行因利率和久期押注导致共计有约 6500 亿美元的未实现损失。

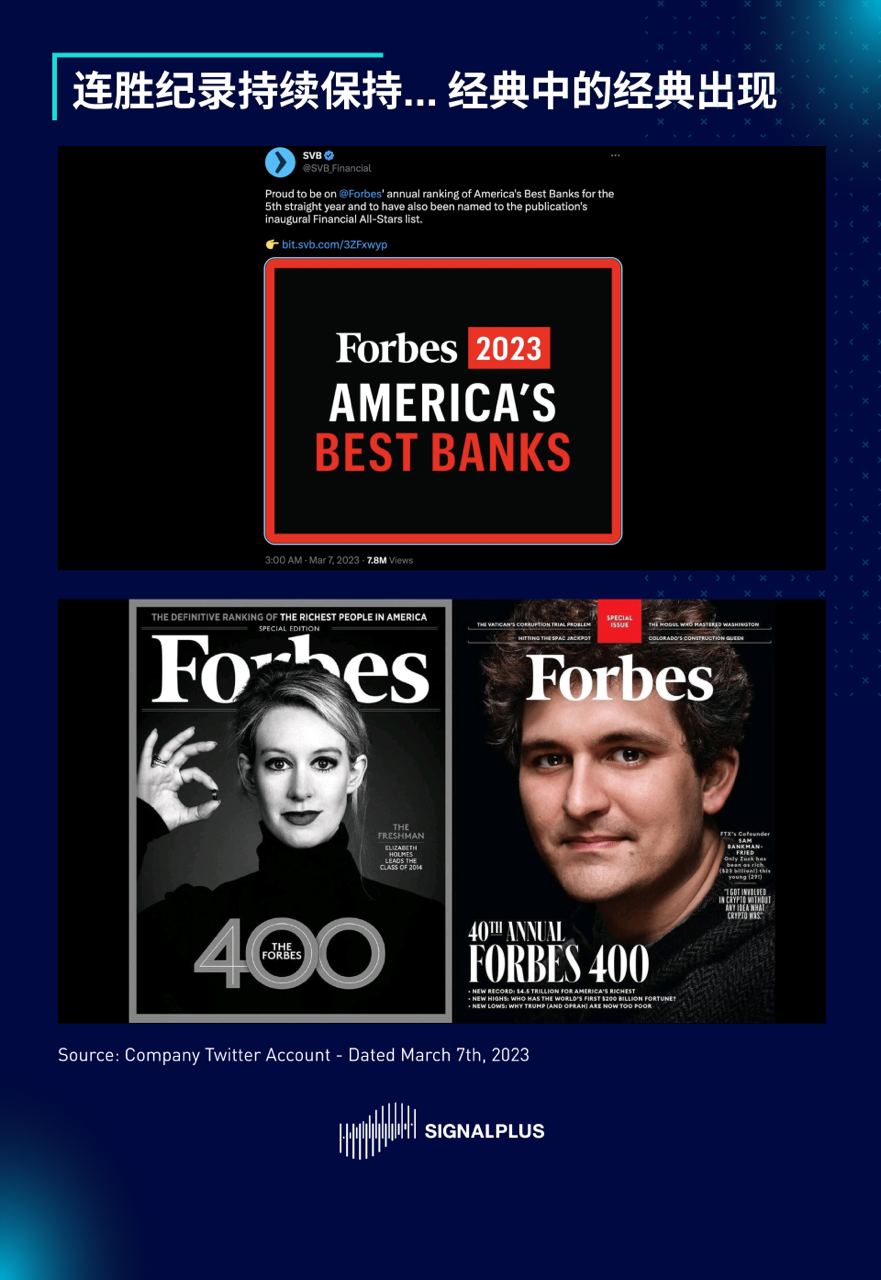

- Silvergate 的破产引起市场对银行 HTM/AFS 亏损的不确定性和规模的关注,几天后 SVB 进行股权融资以及 Peter Thiel 的警告使市场投资者信心崩溃。

- SVB 的资产中有 97% (!) 超过了 FDIC 25 万美元的上限,因此,这绝不是一家零售银行。

- 监管机构被迫在 48 小时内制定计划,以保护存款人并阻止系统性银行挤兑,而不是像平时那样顾虑用纳税人的钱来拯救投资决策糟糕的银行带来的道德风险。

- 最终,FDIC/政府以面值救助存款人(道德风险),美联储提供 1 年期市场利率的信贷额度为银行的债券亏损提供资金,SVB 的股权和债券持有人则没有收到任何补偿,三家美国的“加密银行”在 2 周内同时消失。

最终,撇开道德风险问题不谈,对系统流动性来说,这已经是在一个周末里我们能期待得到的最佳结果,不过 HTM/AFS 亏损的长期问题仍需要得到解决,且这一事件仍可能会继续刺激投资者在短至中期内将存款转移到大型银行 (G-SIB)。

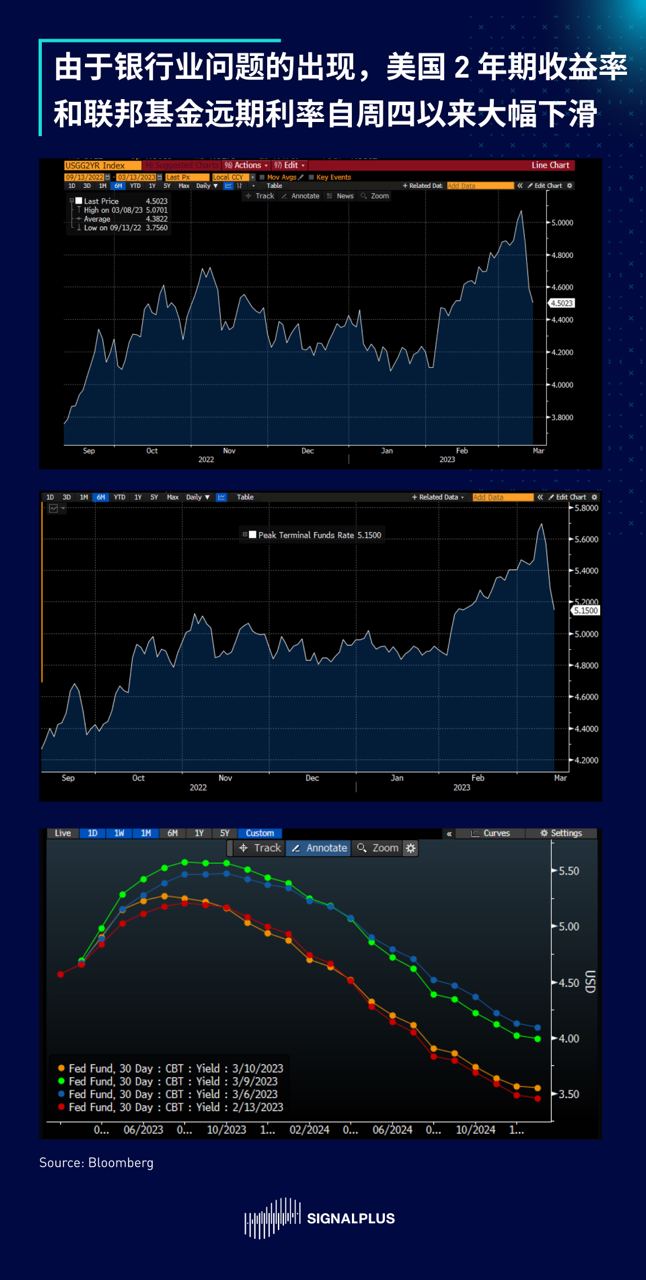

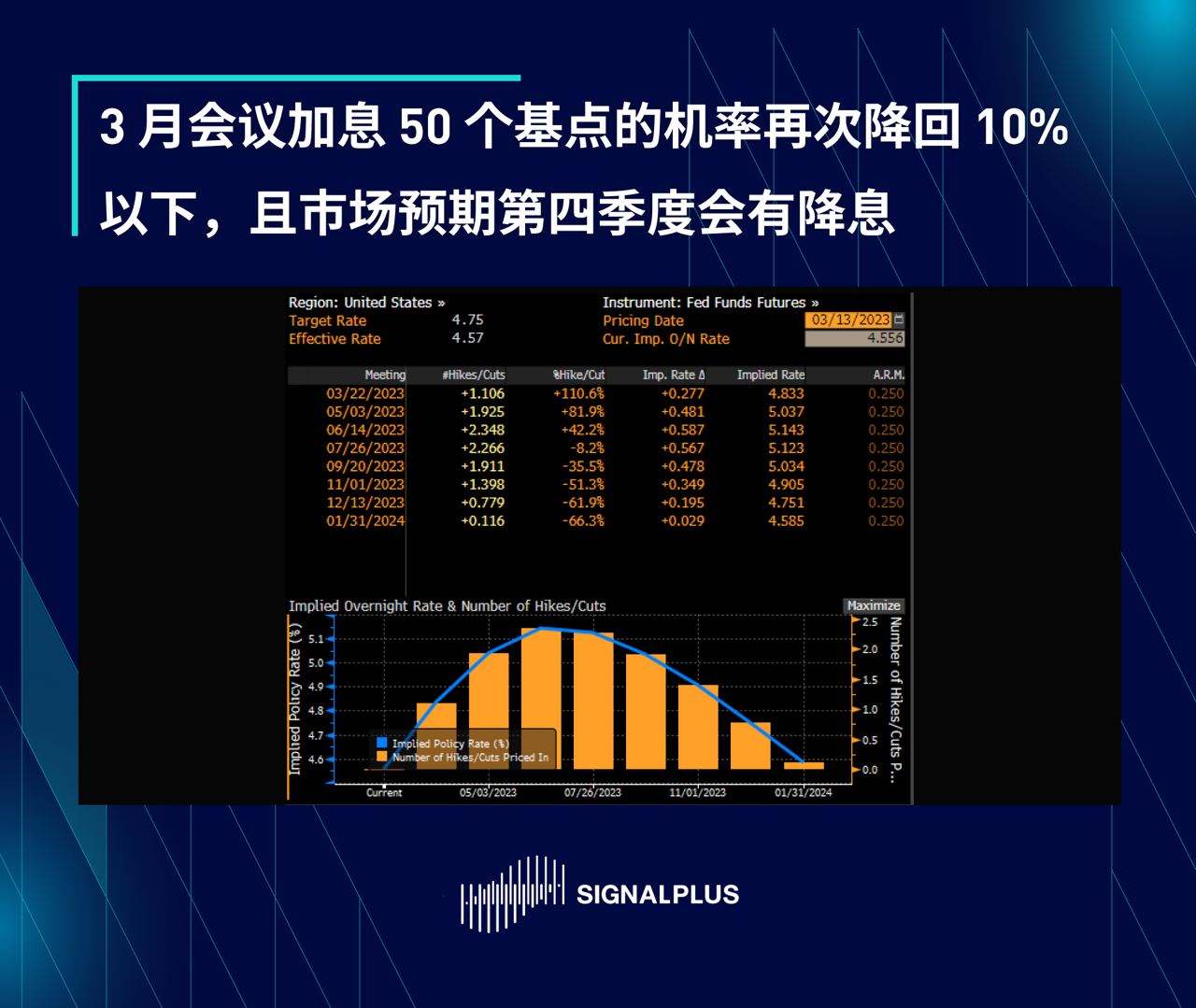

回到市场反应方面,目前为止反应最大的是固定收益市场, 2 年期收益率下跌约 60 个基点,整个联邦基金曲线下移了 55 个基点,这是因为市场再次开始预期第四季度会有降息;此外, 3 月会议加息 50 个基点的机率再次降回 10% 以下,市场现在认为美联储快速加息的隐患终于开始在系统中浮现,美联储将被迫暂停行动。

展望未来,显然 CPI 将成为下一个影响局势发展的重要催化剂,不过,我们的基本预期是 Powell 在 3 月仍会保持 25 个基点的加息幅度,但点阵图中的终端利率会有一些向上调整。市场对此会如何反应还言之过早,取决于未来几天股市的反应,以及即将公布的通胀数据,然而,我们还是更倾向对风险保持谨慎,因为美联储/FDIC 的行动实际上是为了保护储户和阻止银行挤兑,且在股票下跌和银行倒闭的过程中,还有很多债券亏损将被认列;此外,无论今天宣布的处理措施为何,我们仍预计储户仍会将存款转向 G-SIBs(大型银行),导致更多的存款外流和资本状况进一步恶化,需要通过股票和债券筹集资金来支持。

此外,由于资本仍卡在各种渠道中,且人们还不确定应该把法币放在哪里,贷款条件在短期内应该会收紧;基于救助计划带来的负面影响,美联储可能会面临越来越大的政治压力,他们可能无法像市场所希望的那样给出较为鸽派的政策指引;最后,正如我们过去所提到的,“利率驱动一切”(有些夸张),我们看到英国 LDI、商业房地产以及现在的美国区域性银行在过去 5 个月内相继崩盘,我们相信加息带来的隐患可能不止于此,对许多投资者来说,没有交易对手方风险、利率为 5% 的 6 个月无风险存款现在看起来似乎是不错的选择。

在加密货币方面,随著 Circle 称有 25% 的资产存在 SVB,我们不意外地看到周末有许多 FUD 情绪,USDC 一度脱钩至约 0.85 ,不过此时已经反弹接近平价;ETH 跌至 1400 以下后反弹回到 1600 ,在过去 72 小时内多空双方都有大规模的期货部位遭到清算。让我们先暂时忽略短期波动,目前已经有 3 个主要的加密货币和法币渠道(Silvergate、SVB、Signature)关闭,这对主流投资者参与加密货币会有进一步的负面影响,甚至可能影响 Circle 的长期商业模式;另一方面,BTC 和 ETH 作为价值储存的长期价值主张可以说是有所提升,毕竟一家资本充足且完全合规的银行都可以在 48 小时内倒闭。总之,我们认为困境仍未结束,风险形势仍然处在高度不稳定的状态中,随著我们再度进入动荡的一周,我们一定会确保各位读者能得到最新的情况更新。

如果想即时收到我们的更新,欢迎关注我们的推特账号@SignalPlus_Web 3 ,或者加入我们的微信群(添加小助手微信:chillywzq)、Telegram 群以及 Discord 社群,和更多朋友一起交流互动。

SignalPlus Official Links

Website: https://www.signalplus.com/