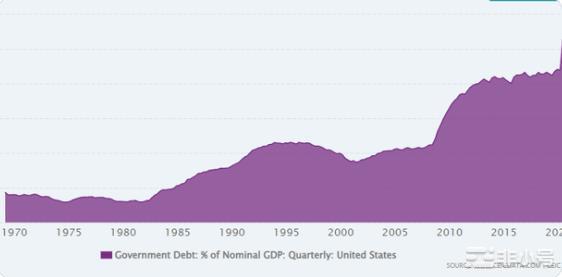

Time:2022-09-25 Click:227

Volcker大通胀时期债务占Gdp的30%,相对来说经济“较健康”,可以大手大脚不计后果的加息对高通胀“一刀切”。货币政策真导致经济陷入困境的话,各国、各机构也很乐意购买一个Gdp稳定增长、高速发展、债务占比30%的国家所发行的新债券。但现在是这样吗?

来算一笔账:

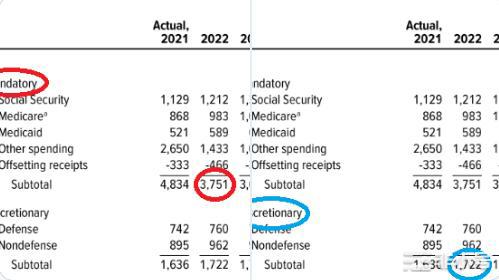

2021年美国Gdp为$22.9T,而的收入为$4.05T(主要通过各种税收)。那好,我们就往大了算,也不考虑今年2022 Gdp下滑,不考虑熊市导致的资本利得税下降,不考虑加息缩表导致的企业盈利下降。就当作我们相信了(右图)国会预算局的收入预测(5月尾发布)$4.8T

那下面来扣除开销

同样是来自预算局的估计,2022强制性必要开销$3.75T。

非强制性开销 (军事也在其中)$1.72T,那我们又乐观一些,当作财务部门意识到了这点减少开销,就算半价,$860B $4.8T - $3.75T - $860B = $190B(扣除开销后的余额)

2021年美国共支出 $392B来支付债券利息。

而目前保守估计2022需要支付的利息为$399B。(同样来自预算局) 数学题:$190B(估计2022减去开销后的余额) - $399B (支付债券利息)= 负$209B

结论是每年财政赤字都在加大。

其实理论上来说这也不是什么太大的问题,毕竟美国一直都是借新债还旧债。但这次不同的点就在于美国因为大幅度加息缩表已经连续2个季度进入负GDP(我已经定义为衰退)+ 从未有过的债务占比疯狂的超过gdp的100%。 那么在这个时候美联储真的敢豪赌,触发深度衰退干通胀吗?

如果一家企业债务占比超高且连续每年借新债还旧债,甚至在今年开始成长率为负数,而且预期接下来几年都将陷入负增长(指美联储有意效仿Volcker触发衰退),那么他下一轮融资你投吗? 美元霸权就是靠信心+美国强劲的经济+枪杆子走出来的。那么如果在债务这么重的情况下进入深度衰退,其余两项能撑多久?

更何况,并不是说这灾难的降临只会发生在美国身上。这庞氏的泡沫一但戳破,将是全人类共同的金融危机,程度之惨烈可谓是前无古人。毕竟现在各个国家之间就是一堆环环相扣的债务。 这可不是什么黑天鹅,这是身上绑着核弹缓缓向我们走来的灰犀牛。

那么怎么办?

时代的洪流下没有人能独善其身,我们应该做的就是随时做好尾部风险的对冲。不是说一定要超级重仓比特币,但至少要记得把小部分的资产分配到硬通货上,如黄金、白银、比特币。当然,因为方便交易+携带,我肯定是推荐比特币。我依旧深信比特币未来将蚕食整个金融市场。

美国的债务危机终将会到来,只是时间问题。可能我这辈子也没机会见到,但未来几代人终将见证这场人类历史上最大金融危机。 所以别太在意比特币短期的价格波动,这是盘子小+新的资产难免会经历的,当洪水来临你猜这救生筏能值多少“钱”?

Hodl Btc,Fk The World