Time:2023-09-09 Click:100

「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

快速反弹=给交易者送钱?一文解析 4 个表现最好的波动性代币

代币状况 基本价值的结合使 ARB 成为了一个很好的波动性资产;OP 声誉提高、不乏需求,在币安的交易量可观;Solana(SOL)拥有自己忠实的用户和开发人员社区(以及 Jump 的支持);ETH 价格不会长期保持低位。

如果市场崩溃,这些代币也会下跌,只是比其他代币跌少些。然而,让它们脱颖而出的是强力反弹,通常能够让交易者每天收益 10% 。

平台币值得屯吗?一文探讨交易所平台币估值逻辑

对于交易所平台币,不要迷信 PE,至少应该用二阶段模型,因为除了当前收入,未来增速也会发生决定性的作用。当然,加密货币市场存在典型的牛熊周期,所以实际的模型会更加复杂,但总的来说,增速会对估值和价值回归起到决定性的作用。

资产对增速起决定性作用。Binance 在资产层的竞争当中领先了至少一个身位。具体来说有两个支柱:Binance Labs 和 BSC。在资产层面的布局优势转化成为了牛市中的资产发行权。最优质、最具财富效应的资产在 Binance 首发或者 Binance 成为了交易主盘,增长飞轮得以实现。

到了熊市,增长失速,监管压力巨大。Binance 已经吃下了尽可能多的存量市场,想要高增长持续,吸引圈外流量是唯一的办法。OKX 则是「防守型战略」的典型代表:上币少、用大量成本做资管、在链上化的趋势下让用户仍然在 OKX 的生态中留存。防守型战略在 2022-2023 熊市期间非常成功。

BNB、OKB、BGB 当前估值偏高,估值方法失效,行业大爆发现在离我们还很遥远,上车的窗口并不会马上关闭,等到 BTC 站稳 ATH 之后,平台币会出现一个好的买点。

五张图预判“交易 Bot”赛道的未来方向

交易 Bot 差异化的发展方向包括:链路打通,提供最全面的全过程服务;专业升级;结合 AI。

各大项目的潜在发展道路或为两类:成为 Bot 界的”企鹅“——通过复制竞品最突出的功能,成为一站式的工具;成为“一拳超人”——因 Meme 市场单币规模往往很有限,没有人原意成为抬轿者,所以在某个功能上做到极致,便能让该环节的使用者都必须使用。

详谈当前稳定币格局:USDT 和 USDC 之外,后来者们的机遇与挑战

稳定币的功能包括交易媒介、价值储存/锚定稳定性、资本效率、发币兑换通道、抗审查性。

加密资产支持的稳定币并不符合产品市场需求(主要体现在交易媒介和资本效率)。

Bankless:代币化国债和 RWA 革命

TradFi 的收益率处于几十年来未见的水平,而加密货币的收益率远低于牛市高点,现在是协议利用 RWA 的好时机。Maker 只是试图通过使用美国国债作为抵押品来获取竞争优势的协议之一。

DWF 是一家全球性的加密货币高频交易公司,自 2018 年开始,在 40 多个顶级交易平台进行现货和衍生品交易,位居全球加密货币交易量前 5 名。DWF Labs 官网此前曾表示「无论市场状况如何,DWF Labs 平均每月都要投资 5 个项目」,采取的是「投资 做市」的复合型运作模式。

DWF Labs 以东亚项目、各路新老情绪题材标的为主要做市目标,不少机构和投资者开始将 YGG、 DODO、C 98 等 Token 作为 DWF Labs 做市规律,并纷纷制作其已布局的投资版图,以及一些尚未拉升的币种。

这次 CYBER 事件与 YGG 还是有着一定的差别,DWF 似乎没有直接操盘 CYBER 这次事件,只是做着搬砖或老鼠仓的角色,与 YGG 事件的性质还是不同的。DWF 的做市策略被归纳为「先拉后砸」。散户们不要做做市商的对手。

复盘 NFT 周期轮动,谁在逆势上涨?

Pudgy Penguins 是唯一一个地板价大幅上涨的项目,而 Invisible friends 和 Moonbirds 的地板价下降幅度最大。

比特币有三个合约的主要技术方向——脚本技术,智能合约和可读金融合约。

三者在比特币交易的安全,成本,扩展性,易用性这四个维度上分别做了取舍。脚本技术和可读金融合约在交易的安全和成本要远好于智能合约,但智能合约图灵完备带来的扩展性是最佳的,可读金融合约则是放弃其它类目的扩展性,专注于货币金融类的合约扩展性。在易用性方面,可读金融合约做到了让无编程经验人可以随意组合使用,而智能合约和脚本技术则都需要专业的编程经验。

可读金融合约可能有机会成为的比特币合约技术扩展的主要方案。

富达:以太坊作为数字资产以及潜在收益资产的可行性研究

以太坊可以理解为一个以 ETH 作为支付手段的技术平台。以太坊的认知价值与网络应用同供需动态息息相关,这些自 The Merge 以来发生了巨大变化。以太坊从 PoW 改为 PoS 之后,代币持有者现在可以获得收益,其中部分收益来源于网络使用量的增加。以太坊的整体平台使用率可能会将价值传递给代币持有者,即代币价值随以太坊网络和平台使用量递增。

以太坊当前并不是一个完善的网络,因此预计每年都会升级,这就带来了经常性的技术风险和未知数,从而降低了其前景。这些未知因素削弱了以太坊作为储值资产的前景。虽然以太坊可用于各种支付用途,但其费用的不稳定性仍然是实现广泛采用的障碍。

当前,地址增长(衡量采用率的标准)与价格之间的关系较小。

zkSync 的 Rollup 收入达 2000 万美元?一览不同 Rollup 运营商的收入差距

Rollup 成本有运营商成本、数据可用性成本、验证成本(来自 Rollup 的压缩交易或消息需要在基础层上进行结算,这是所有步骤中最昂贵的部分),收入主要来自交易费用(用户在 Rollup/Layer 2 上支付 Gas 费用以执行交易,Rollup 运营者负责排序、捆绑、批量处理或计算那些需要有效性证明的交易),还有代币发行。

同时,运行一个系统不可避免地会产生成本和收入,这些成本和收入激励着每个参与方进行工作。

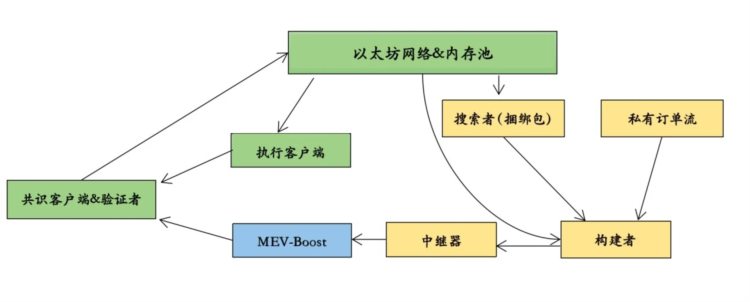

NGC Ventures:MEV 再分配的路径探索

面对 MEV 机器人,用户很容易成为相对弱势的一方。为了保护用户,有致力于优化 MEV 问题的项目方为用户提供私有 RPC,并承诺通过该 RPC 广播的交易不会被抢跑,比如 Flashbot Protect RPC 和 OpenMEV RPC ( Sushiswap 的抗 MEV 服务商)。

用户想既然无法完全规避被提取 MEV,不如自己也从搜索者那获取一些返利。于是,一个共赢的方案出现了——MEV-Share。

Boost 供应链中的五种角色:用户、搜索者、构建者、中继器、验证者

MEV-Share 协议包含在 Flashbots Protect 中。用户可以通过 Flashbots Protect 连接到 Flashbots Matchmaker。用户还可以配置他们的 RPC 请求来选择是否与注册过的区块构建者共享他们的订单流。搜索者可以订阅 Flashbots Matchmaker 来搜索可编程的私有订单流,而构建者可以通过 MEV-Share 接收订单流。MEV-Share 的作用是通过可编程的交易数据共享来实现 MEV 供应链的协作和优化。

深度解析以太坊铭文协议:一个新的 Layer 2 赛道

相较于合约来说,铭文的执行层面从合约方法转向了原子化的 Transaction ,将所有内容通过 calldata 的方式持久化存储在链上,实现去中心化存储,能实现更低的 gas fee;铭文的 launch 机制和市场交易方式,能更好的帮助散户去对抗劣质项目方撤池子跑路和砸盘的风险。

在以太坊铭文在体验过程中,发现铭文可以原生兼容所有的原有设施,例如节点,钱包等。铭文生态的扩展性肯定比不上合约生态,但是在一些基础的 DEFI 玩法、AMM 模型,现在市面上已经有一些解决方案出现。

快速增长的数据圈面临两大挑战:移动数据既缓慢又昂贵,合规任务繁重。解决方案有二:构建在开源数据计算平台之上,或构建在分布式数据协议之上。分布式意味着选择最大化。而计算网络通常需要在隐私、可验证性和性能这三者之间进行权衡。

过去的一周内,ARK Invest 提交首只现货以太坊 ETF 申请,FTX:正在积极将各种代币跨链至其原生链上,FTX 前高管 Ryan Salame 已认罪,将被没收超 15 亿美元资产;

此外,政策与宏观市场方面,日本金融厅向政府提交立法变更请求,以推进加密货币税收改革;

观点与发声方面,摩根大通:灰度胜诉后 SEC 可能被迫批准多个现货比特币 ETF 申请,Arthur Hayes:比特币自 3 月硅谷银行被接管以来一直处于牛市,CZ:下一轮牛市中 DeFi 市场规模有望超越 CeFi,Vitalik:稳定币 RAI 的崛起可以解决 Lido“垄断”LSD 生态的问题,Vitalik 等人联合发布有关“Privacy Pools”的隐私协议研究论文;

机构、大公司与头部项目方面,摩根大通计划推出基于区块链的支付、结算存款代币,尚需监管机构批准,Grab 支持Web3钱包,MetaMask 推出最新功能“Sell”,可将加密货币兑换成法币,MakerDAO 社区提议分配最多 1 亿美元以开发和试验代币化美国国债产品,CYBER 治理闹剧:一人通过乌龙提案,官方表示拒绝执行,币安:CYBER 赚币事件受影响用户将获得总计 100 万 USDT 价值补贴,Connext 空投陷漏洞乌龙;

NFT 和 GameFi 领域,谷歌更新广告政策,将允许 NFT 游戏广告投放……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~