Time:2023-08-17 Click:107

原文来源:头等仓

Lybra Finance 是一个 LSDfi 稳定币协议。它的主要业务模式为抵押 ETH 或 stETH 铸造稳定币 eUSD,通过 LSD 的收益回购 eUSD 实现持有稳定币生息,年化在 7% ~ 9% 之间,稳定币的利息来自于 ETH 质押的利息,所以抵押率越高会造成利息越高的现象,eUSD 由超额抵押、清算、套利来维持稳定。LSDfi 赛道拥有比较好的基本面、叙事价值和用户需求,Lybra Finance 是目前 TVL 最高的 LSDfi 协议,首创的生息稳定币 eUSD 对市场上的资金具有一定的吸引力,因此,该产品值得关注。

Lybra Finance 是一个 LSDfi 稳定币协议,它的主要业务模式为抵押 ETH 或 stETH 铸造稳定币 eUSD,通过 LSD 的收益回购 eUSD 实现持有稳定币生息,年化在 7% ~ 9% 之间。eUSD 由超额抵押、清算、套利来维持稳定,抵押品的价值与 eUSD 的价值比例需要超过 160% ;当抵押品的价值与 eUSD 不满足某一比例时,任何人都可以对质押资产进行清算,并且清算人会获得奖励;当 eUSD 高于 1 美元时,用户会倾向铸造 eUSD 在市场上抛售获利,使价格逐渐回归一美元,当 eUSD 低于一美元时,用户会倾向在市场上购买 eUSD 在协议中兑换 ETH,促使 eUSD 价格上涨,这种套利模式在稳定币协议中比较常见,但具体效果比较难以确定。

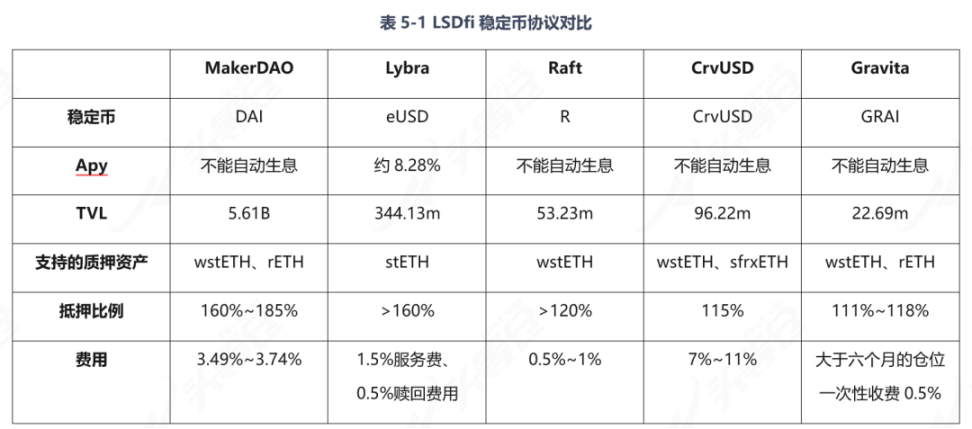

LSDfi 是一类基于 ETH 质押品的 Defi 协议,常见的 ETH 质押代币有 stETH、bETH、rETH、cbETH、wstETH 等,其中 stETH、wstETH 占据了 LSDfi TVL 的绝大部分,约在 6.5 亿美元。LSDfi 协议的主要发展方向为借贷、稳定币、DEX 等,除了 Pendle、LybraFinance 等主要靠 LSDfi 起家的协议外,MakerDAO、Curve 等老牌 Defi 协议也对 LSDfi 也有所涉猎,减弱了一些 LSDfi 稳定币协议对资金的吸引力。LSDfi 赛道拥有比较好的基本面、叙事价值和用户需求,LSDfi 的用户需求来自于用户希望质押品能够有退出流动性和加杠杆提升收益,目前的 LSDfi 协议基本可以满足这些需求。

Lybra Finance 的劣势有:

1)项目没有风险融资,团队匿名,代码信息等披露度低,可能存在安全风险;

2)项目的发展取决于 ETH 衍生品的发展情况;

3)eusd 的利息本质来自于 ETH 质押的收益,在项目初中级阶段需要不断投入挖矿奖励才能实现 TVL 持续增长;

4)eusd 的持有人余额增值操作不够透明,可能存在潜在安全风险。

Lybra Finance 的优势有:

1)发行的稳定币 eUSD 自动生息,可以吸引市场上的 LSD 资金;

2)目前是 LSDfi 龙头,受到投资者关注。

因此,该产品值得关注。

Lybra Finance 是一个主打稳定币生息的 LSDFi 协议。

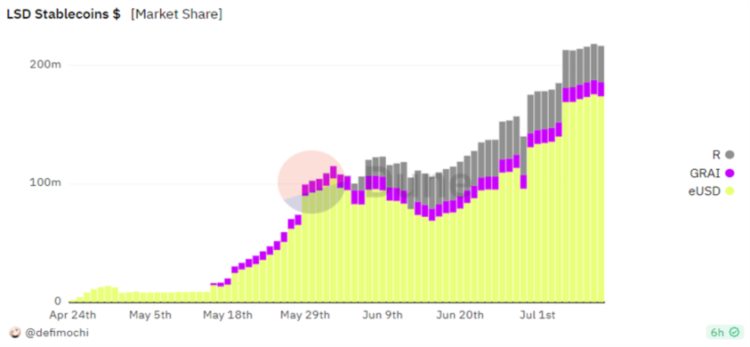

图 5-2 LSDfi 的稳定币占比

Gravita

Gravita 是一个以 LSD 为抵押品的免息借贷协议,为用户提供由 Liquid Stake 代币和 Stability Pool 担保的无息贷款,贷款以稳定币 GRAI 的形式发行,GRAI 是一种与 LUSD 具有类似波动抑制机制的代币,产生的债务价值最高可达用户抵押品价值的 90% ,Gravita 建立在借贷协议 LiquityProtocol 的模型之上。如果用户在六个月内偿还贷款,利息将按比例退还,最低利息仅相当于一周的利息。为了降低 GRAI 的波动性,允许 GRAI 持有人用价值 0.97 美元的抵押品赎回 1 个 GRAI,产生 3% 的赎回费用。

Raft.fi

Raft.fi 是一个稳定币 Lsdfi 协议,使用 Raft,每个以太坊钱包地址都需要开启一个新的仓位,每个地址只允许有 1 个仓位,地址内需要存入包装的 stETH 作为抵押品来借出 R。它允许用户存入 stETH 来生成稳定币 R。Raft 结合了 SAI 和 LUSD 的设计特点,旨在保持 R 的稳定性。用户需要在仓位中持有 wstETH,抵押品与债务的比率至少要达到 120% ,用户最少需借出 3000 R。Raft 采用了借款利差来维持 R 价格的稳定性,借款利率是基本利率和借款利差的总和,上限为 5% 。借款费用是借款金额乘以借款利率,该费用使用稳定币 R 支付。用户所需要偿还的债务为借款和借款费用。当 R 被归还时,它会立即通过智能合约被销毁。[ 2 ]

R 被销毁的方式有三种,分别是: 1)还款,借款人在 Raft 中偿还借出的 R 稳定币,并取回 wstETH 抵押品,当用户进行还款时,他们可以选择部分或全部偿还 R 代币债务,但是偿还后的债务余额不可能低于 3000 R。2)赎回,R 稳定币持有人以其他借款人的 wstETH 兑换 R,赎回功能使 R 稳定币持有者能随时将其兑换为等额的 wstETH 抵押品,当用户使用 R 兑换 wstETH 时,协议会用 R 来偿还每个现有 Position 债务的一部分,偿还比例按抵押品的比例进行分配,为了促进还款而不是赎回,团队启用了赎回利差,赎回利差是赎回利率的组成部分,赎回利差需要高于还款的零利率。3)清算,清算者偿还低于最低抵押率的借款人的债务,并得到抵押的 wstETH 和清算奖励作为回报,当抵押品的价值处于 120% 抵押比例和 100% 抵押比例之间时,账户将有资格进行清算。清算者奖励是为了鼓励用户支持协议清算同时是对清算者在清算过程中承担的风险进行补偿。Raft 还采用了基准利率,基准利率用来调节借款和赎回行为,并减少因为借款和赎回产生的波动性,当基准利率提高时,借款和赎回都将需要花费更多的钱。Raft 还具有闪电铸币功能,它使用户能够一次性铸造 R 总供应量的 10% ,闪电铸币可用于杠杆操作,最高可一次性增加 11 倍杠杆。

总结:LSDfi 代币占比金额排名分别是 stETH、wstETH、sfrxETH,用户需要注意的是 wstETH 等包装代币可以保留 ETH 的质押收益直接存 stETH 则不能。LSDfi 的 TVL 取决于 ETH 的总市值和 ETH 产生的衍生品数量,随着 MakerDAO、Curve 等老牌 Defi 协议开始下场做 LSDfi,相关赛道的竞争逐渐白热化。LSDfi 的主要发展方向有借贷、稳定币、DEX、收益策略、LSD 指数产品等。总的来看,借贷和稳定币的发展情况较好,总 TVL 均超过 20 亿美元。Raft、Gravita 等常规稳定币协议除了在抵押比率和手续费上有一定操作空间以外,其余方面比起 MakerDAO 并无任何优势,并且 MakerDAO 的稳定币 DAI 拥有较多的应用场景和退出流动性,因此这类常规的 LSDfi 协议可能发展情况一般。

Lybra Finance 的亮点在于稳定币 eUSD 可以生息并且可以通过 eUSD 挖矿获得协议代币 LBR,有效吸引了 LSDfi 的大部分资金,目前在整个 LSDfi 市场占比达到 48.3% ,项目即将开启 V2 模式进一步扩展到 L2 网络上,项目 TVL 可能会进一步上升,因此该项目值得关注。

1)杠杆过高的风险:LSDfi 是对 ETH 质押的二次套娃,用户的收益来自于质押 ETH 和抵押 stETH 铸造 eUSD 稳定币产生的利息收益,通过二次套娃用户提高了 ETH 质押的收益率,但同时也提升了自身的杠杆水平,为协议的安全性带来了一些潜在的风险

2)stETH 脱锚的风险:stETH 曾出现过脱锚的现象,虽然当时 ETH 还没有开放提取,但现在 stETH 也不能马上解质押为 ETH,因此存在一定程度上脱锚的风险

3)Lido 的中心化风险:Lido 目前有 354339 个质押者,但节点运营商大约只有五十多个,这导致了网络的中心化,可能会给 stETH 资产带来不利影响

参考资料:

Data Insights: Liquid Staking and LSDFi Heat Up

解析 LSDFi 龙头 Lybra Finance:稳定性如何?「二层套娃」存在哪些风险?

LSDFi Summer 来袭,快速读懂 6 个值得关注的 LSDFi 项目

盘点使用 LST 作为抵押品的 9 个去中心化稳定币协议

[ 1 ] https://www.coingecko.com/en/coins/lybra-finance,数据截止日期 2023 年 8 月 8 日