Time:2023-08-01 Click:121

最近,在了解了RWA之后,我再次感受到了defi对金融界的巨大影响。

无论是链上还是链下,defi都扮演着重要的角色。 Centrifuge,结构化信贷的链上生态系统

什么是 RWA?

RWA,Real World Assets真实世界资产(RWA),是指可以代币化并在区块链上表示的实物资产。

RWA 的例子包括房地产(房屋和租赁权流)、贷款、合同和担保,以及将在交易中使用的任何高价值物品。

RWA 的想法和操作并不新鲜。

链下与链外金融的结合,上次提到并尝试是在2017-2018年。

当时讨论过包括房产、奢侈品、内容版权在内的链上资产概念,但当时并没有太大的喧嚣,后来也没有什么动静。

RWA可以更简单地理解为链上资产投资链外并赚取收益;

或者将链下资产以某种形式放到链上,以获得链上经济利益。

Defi是早期链上与链下金融结合的方式,但目前Defi用户多为资产规模较小的个人玩家;

随着RWA的深入推进,传统金融和链下大资产开始上链,共同搅动加密市场,重新推动Defi生态的发展。

RealT 将代币化房地产引入区块链

RWA的价值和意义是什么?

Defi最大的优势是让被传统金融排斥的用户可以参与金融活动,让每个人都能享受到金融服务;

此外,DEFI去中心化和合约执行避免了传统金融服务机构向用户收取过高的中间费用和服务费,并通过智能合约完成整个金融抵押贷款流程,获得公平公正的收益。

将实物资产上链并代币化,让线下金融用户通过链上的defi实现流动性、增加收入。

随着加密货币周期性熊市的加深,DeFi市场的流动性也受到影响;

有数据显示,2023年各DeFi链上的总TVL较历史高位下降了70%以上;

RWA的兴起可以为defi提供由传统资产类别支持的可持续、可靠的收入;

同时,将使defi与外部市场更加兼容,从而带来更大的流动性、资本效率和投资机会。

可以说,RWA是传统金融与Defi之间的重要桥梁,也是加密市场随着熊市深入不断寻找新流动性的重要尝试。

RWA是传统金融与defi之间的桥梁

有哪些流行的 RWA 项目?

几个月前市场上就有关于RWA的讨论,一些大机构也尝试了RWA赛道。

从rootdata平台可以看到RWA赛道的不同项目介绍和生态背景,包括defi、NFT、房地产、债券等不同的投资方式。

例如,老牌defi品牌MakerDAO(MKR)发行的链上美债,以及其发行的稳定币DAI,都是目前RWA的常见用例之一。

MakerDAO 在 2020 年通过了以 RWA 作为代币化房地产、发票和应收账款形式抵押品的提案,以扩大 DAI 的发行。

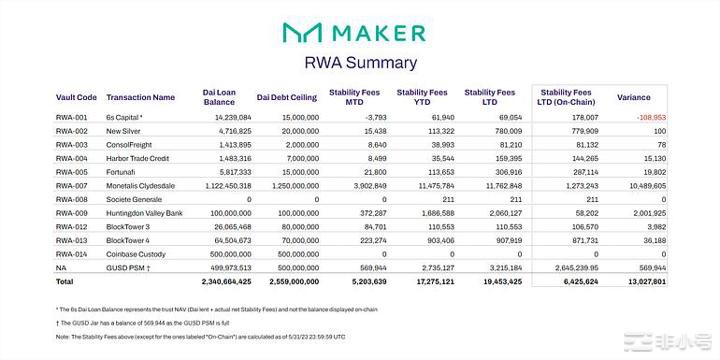

相继设立了多个RWA金库,其中大部分用于购买和投资美国债券。

6月以来,MakerDAO已陆续通过BlockTower Capital和Monetalis Clydesdale Vault购买了超过12亿美元的美国债券。

资金主要来自 Maker 超额抵押的稳定币 DAI。

通过购买短期美国国债,MakerDAO 6 月份盈利 832 万美元,而 5 月份为 548 万美元,4 月份之前则超过 300 万美元。

随着收入和利润的增加,DAI存款利率从1%上调至3.49%,涨幅超过3倍。

MakerDAO RWA 投资组合总计 23.4 亿 DAI

此外,Goldfinch也是RWA赛道上的热门项目之一,已完成融资3700万美元。

Goldfinch主要向债务基金和金融科技公司提供贷款,为借款人提供USDC信用额度,并支持将其转换为借款人的法定货币。

Goldfinch的模式与传统金融银行非常相似,但审计师、贷方和信用分析师都是去中心化的,其审计借款人的审计师必须质押治理代币GFI。

Goldfinch可以提供的收益率非常高,由于抵押贷款门槛较低,Goldfinch借款人可以支付10-12%的利率。

金翅雀为线下企业提供贷款

有数据预测,到2025年,RWA市场规模将达到3500亿美元,而BTC目前市值超过5700亿美元。

加密市场经常有新的叙事,有时下一个趋势正在酝酿,有时只是短暂的热情。

对于RWA的未来,没有人知道会是怎样的机遇。

如果有闲暇,关注一下,了解它的理念和模式,以及赛道上的热门项目;

结合自己的玩法,跟不跟,都可以先了解一下,这样才不会落后太远。

文章就到这里了,我会在交流群做更仔细的分析,

想抱团取暖,或者有疑惑想要咨询的,关注公众号(阿峰的区块笔记)私信找我免费进群!