Time:2023-01-22 Click:183

1 月 18 日,美国司法部宣布联合财政部、联邦调查局(FBI)针对某国际加密公司进行重大执法行动时,加密市场如临大敌。不少人猜测该公司可能是正处于舆论风口、深陷流动性危机并频频被传即将破产的美国加密集团 Digital Currency Group(DCG),一些加密投资者甚至提前清仓避险。

虽然最终证明是虚惊一场——制裁对象是俄罗斯“三线”加密交易平台 Bitzlato,行情迅速反弹,但毫无疑问 DCG 已被加密市场默认为是定时炸弹。不少人空仓观望没有赶上年初这轮行情的原因,大抵也是因为对 DCG 未来的担忧。

从去年 11 月 DCG 子公司、加密借贷商 Genesis 暂停提款,到今年年初加密交易所 Gemini 联创发文控诉 DCG 要求偿还 16.75 亿美元借款,以及随后的监管机构行动——美国 SEC 指控 Genesis 发行销售未注册证券,美国检察官及 SEC 调查 DCG 内部资金转移问题,再到 Genesis 今天正式申请破产保护。DCG 如今似乎走到了穷途末路。

债务缠身、监管的 DCG,会因此倒下吗?DCG 又将如何自救?DCG 旗下灰度信托是否会被波及,并大肆抛售 BTC、ETH 等加密资产,造成加密市场再次下跌?

一、DCG-Genesis 与 Gemini 纠葛不断

在停摆了近三个月后,加密借贷商 Genesis 今天正式向美国纽约南区破产法院提交 Chapter 11 (美国破产法第 11 章)破产申请文件。根据Odaily星球日报统计,目前已经登记的前五十名债权人债务总额累计为 38 亿美元。其中最为人瞩目的当属 Gemini,其是 Genesis 最大债权人,债务总额为 7.65 亿美元——略低于此前 Gemini 联创公开信中所自述的 9 亿美元债务。

在过去几个月中,围绕 Genesis、DCG、Gemini 之间的纷争不断,几方创始人隔空互发「小作文」,搅动整个加密市场。

事件起因是,Gemini 曾推出一款年化收益 8% 的理财产品名为「Earn」,募集资金由 Genesis 进行管理;去年 11 月,Genesis 受 FTX 破产影响,部分存款未能兑现,出现流动性危机。于是,Genesis 暂停了所有借贷服务并禁止提现。而后媒体爆料,母公司 DCG 与 Genesis 存在债务关系,数额超过 15 亿美元,DCG 方面也证实债务的真实性。

作为 Genesis 最大的债权人的 Gemini 开始联合其他各方成立债权人委员会,试图与 DCG 协商解决问题,收效甚微。此时,由于暂停了 「Earn」赎回,Gemini 以及两位创始人也被用户提起集体诉讼,指控欺诈和违反交易法。忍无可忍的 Winklevoss 兄弟(Gemini 两位创始人)决定反击。

新年伊始,Cameron Winklevoss 代表其 Earn 产品超过 34 万名用户,向 DCG 创始人 Barry Silbert 发送一封公开信(点击阅读),要求他偿还所欠的 9 亿多美元。在公开信中,Winklevoss 表示 DCG 欠 Genesis 约 16.75 亿美元,并指责 Barry Silbert 拒绝配合,恶意采取拖延战术。

Barry Silbert 随后做出回应,他表示:“DCG 没有从 Genesis 借 16.75 亿美元。DCG 从未拖欠 Genesis 的利息,目前还在偿还所有未偿还贷款;下一次贷款到期是 2023 年 5 月。”根据 Barry Silbert 所说,DCG 与 Genesis 之间存在一笔短期债务(2023 年 5 月到期),只有 5.75 亿美元—— 4.475 亿美元现金以及 4550 BTC;另外 11 亿美元的期票到期时间是在 10 年后,即 2032 年 6 月,这是 DCG 主动承担的 Genesis 与三箭资本之间的债务。当时 DCG 认为,一旦市场稳定,对机构大宗经纪服务的大量需求将继续存在,Genesis 的品牌影响力巨大具有很大的竞争优势,值得保护。

不过,这番说辞却未能打动 Winklevoss 兄弟,一周后 Cameron Winklevoss 再发长文(点击阅读)。Cameron 称,Barry Silbert 以及其他关键人员通过虚假陈述,误导了所有人,让各方相信 Genesis 已从三箭破产的损失中恢复过来,从而诱导贷款人继续提供贷款。Cameron 认为,DCG 提供的 11 亿美元本票并没有真正兑现,属于财务造假,而且其实际价值将大打折扣——折价 70% ,市场价可能只能卖到 3 亿美元。

此外,Cameron 还向 DCG 董事会揭露其高管联合 Genesis、三箭资本违规操纵 GBTC ,但最终谋算失败,导致 Genesis 债台高筑进而引发 DCG 集团深陷流动性危机。Cameron 还建议 DCG 董事会,罢免 DCG 现任首席执行官 Barry Silbert,任命新 CEO。

针对 Cameron 的要求,Barry Silbert 以及 DCG 官方表示,这是 Cameron 的又一次绝望和非建设性的宣传噱头,目的是将 Gemini 平台 Earn 用户对其不满情绪转移给 DCG。并且,Barry Silbert 也写了一篇股东信(点击阅读),澄清与 Genesis 之间的贷款是“在正常业务过程中”进行的,撇清与三箭资本、FTX、Terra(Luna)之间的关系。

在 Winklevoss 兄弟的「努力」下,美国当局开始调查 Barry Silbert 旗下加密公司的内部财务交易。彭博社报道称,调查人员正在“审查 DCG 和 Genesis 之间的转账”。此外,美 SEC 也介入其中,指控 Genesis Global Capital 和 Gemini Trust Company 通过加密借贷计划向散户投资者提供和销售未经注册的证券。

最终,DCG 试图保住的 Genesis 还是不可避免地申请了破产保护。值得注意的是,目前申请破产的公司是 Genesis Global Holdco 及其两家贷款业务子公司 Genesis Global Capital、Genesis Asia Pacific,涉及衍生品、现货交易和托管业务的其他子公司,以及 Genesis Global Trading 不包括在申请文件中,继续从事客户交易业务。

“Genesis 申请破产是 Gemini 能够收回 Gemini Earn 用户资产的第一步。虽然 Gemini 一直在努力与 Genesis 协商,但 DCG 及其 CEO 一直拒绝公平地提供处理信息。这一情况在 Genesis 申请破产保护后会得到改变,迫于司法监督,Genesis 将不得不公开信息,让所有人知道事情是如何走到今天这一步的。”Cameron Winklevoss 评论称。

二、牛市盲目扩张,熊市遭遇重创

DCG 的糟心事,可不止 Genesis 一桩。目前 DCG 同样深陷流动性危机,对多家公司负有债务。

荷兰加密货币交易所 Bitvavo 表示,该公司曾将 2.8 亿欧元资产存放在 DCG,但从去年 12 月开始因为流动性问题便已无法提现。在最新的声明中,Bitvavo 表示,DCG 此前曾向该公司提议仅偿还 70% 债务;Bitvavo 认为 DCG 有足够资金偿还全部债务,因此拒绝了该建议。

此外,英国投资集团 Eldridge 曾于 2021 年 11 月为 DCG 进行了一次债务融资,总计 6 亿美元贷款。根据 Barry Silbert 的说法, 目前还欠款 3.5 亿美元。

在过去的几个月里,遭遇重创的 DCG 开始积极削减成本以应对当前的市场状况,其中包括削减运营费用,裁员等,还在今年年初关闭了 DCG 于 2020 年孵化的财富管理子公司 HQ。据悉,该公司此前管理着超 35 亿美元的资产。“尽管我们仍然相信 HQ 概念及其出色的领导团队,但当前的低迷不利于该业务的短期可持续性。”Barry Silbert 写道。

此外,DCG 还在股东信中表示暂停派发股息。“为应对当前的市场环境,DCG 专注于通过减少运营支出和保持流动性来加强资产负债表。因此,我们决定暂停 DCG 的季度股息分配,直至另行通知。”就在一个月前,DCG 还曾对外表示有望实现 8 亿美元的年收入。

随着更多问题的浮现,越来越多的名人政要开始脱离 DCG,撇清关系。哈佛大学教授、奥巴马政府前首席财务顾问 Larry Summers 曾于 2016 年加入 DCG 担任宏观经济事务顾问,最近宣布已经离开了 DCG,并且还在自己的个人网站简介中删除了与 DCG 有关的履历。

DCG 董事会三位董事之一、银湖(Silver Lake)的联合创始人 Glenn Hutchins 也于去年 11 月从 DCG 董事会辞职。Glenn Hutchins 也是美国通讯电报公司(AT&T)、纳斯达克(Nasdaq)、纽约联邦储备银行(Federal Reserve Bank of New York)、布鲁金斯学会(Brookings Institution)、纽约经济俱乐部(Economic Club of New York)和美国进步中心(Center for American Progress)的董事。

成立于 2015 年,在 35 个国家/地区拥有 200 多家公司的投资组合的 DCG,如今似乎已经进入发展困境,究其原因在于牛市盲目扩张。

就拿 DCG 从子公司 Genesis 借入的资金来说——DCG 在 2022 年 1 月至 2022 年 5 月期间以 10% -12% 的年化利率借入了 5 亿美元,这笔资金最初存放在金库中,以应对不时之需。但最终 DCG 决定用这笔资金从最早的一家风险投资者手中回购 DCG 股票,并对流动代币和公共股票进行投资(注:DCG 没有解释这部分具体内容)。

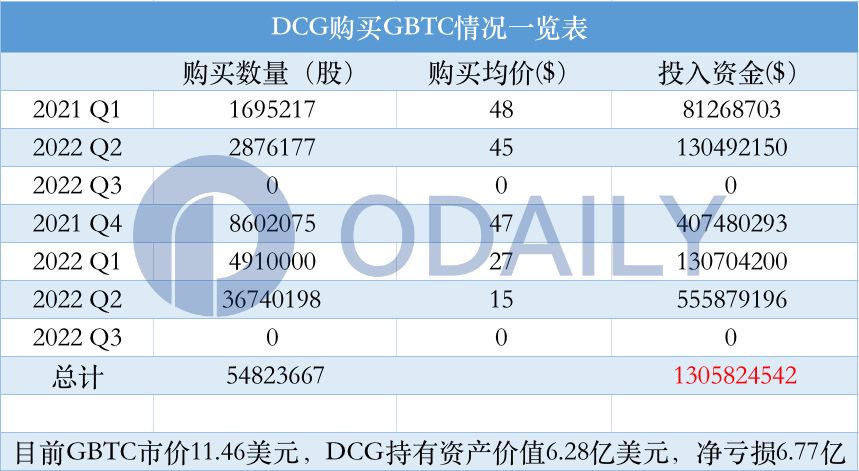

此外,从英国投资集团 Eldridge 手中获得的资金,DCG 也用来进行扩张,主要投资 GBTC(灰度比特币信托)。据Odaily星球日报统计,从 2021 年一季度开始,DCG 共计花费 13.05 亿美元购入 54823667 股 GBTC,平均每股单价 23.8 美元。而按照最新的市场价格(11.46 美元)估算,DCG 亏损 6.77 亿美元;如果未来能按照真实价值(19.24 美元)回购,DCG 依然亏损 2.5 亿美元。亏损如此巨大,一是在于 DCG 误判形势,于熊市持续加仓。特别是去年二季度,DCG 豪掷 5.5 亿美元买入 3674 万股 GBTC,随着市场下跌资产已经腰斩;二是由于 GBTC 折价率不断上升,目前暂报 40.4% 。

不过,DCG 方面给出解释,称投资的 GBTC 并没有亏损,已经用从 Genesis 借来的比特币进行对冲。“DCG 的投资实体使用从 Genesis Capital 借来的 BTC 来对冲 GBTC 多头头寸,以在此类头寸上保持市场中立。 DCG 在公开市场上购买 GBTC 是在 GBTC 的交易价格相对于 NAV 有明显折扣时进行的,并且与所有其他投资一样,这些决定是基于对可能的回报加权风险的评估。”

最后,压垮 DCG 的便是去年的两大「黑天鹅」事件。一是三箭资本破产,Genesis 损失 11 亿美元并将这笔债务转嫁给 DCG,而后 DCG 还为 Genesis 继续投入 3.4 亿美元的新股本,为其提供额外资金;二是 FTX 和 Alameda 资不抵债,Genesis 应收帐款难以收回。如果这笔坏账真的像 Genesis 所说的一样「数额较小」,其根本不会走到今天申请破产的地步。根据推特用户 @AP_Abacus 爆料,Barry 和 DCG 曾向 Alameda 施压,要求偿还欠 Genesis 的 25 亿美元贷款。

“你拿着这些钱,去助长贪婪的股票回购、没有流动性的风险投资和「神风式」的灰度 NAV 交易,这使你的基金可产生费用的管理资产(Fee-GeneratingAUM)快速膨胀。所有这些都以债权人为代价,都只为了你个人的利益。现在是你对此事负责并做出正确事情的时候了。”Cameron Winklevoss 如此评论 DCG 创始人 Barry Silbert,“你脑子里的想法是——你可以安静地躲在你的象牙塔里,这一切会神奇地消失;又或者,这会是别人的问题。这纯粹是幻想!说白了,这个烂摊子完全是你自己造成的。”

三、后续影响:DCG 会破产吗?

根据今天的新闻稿,Genesis 目前手头现有现金仅为 1.5 亿美元。Genesis 独立董事 Paul Aronzon 表示:“我们期待着推进与 DCG 和债权人顾问的对话,因为我们寻求实施一条实现价值最大化的道路,并为我们的业务提供最佳机会,为未来做好准备。”

随着 Genesis 申请破产,留给 DCG 的时间也不多了,债权人们下一步的目标将是追回 DCG 欠款。Dragonfly Capital 合伙人 Haseeb Qureshi 表示,Genesis 债权人可能会要求 DCG 赎回 Genesis 价值 11 亿美元的十年期票据,而这将引发 DCG 的流动性枯竭从而导致其破产。

不过,这种说法遭到 DCG 创始人 Barry Silbert 的驳斥。他表示,这张 11 亿美元的本票是不可赎回的,并且不包含可赎回债券的任何其他类似特征。换句话说,这张本票只能在 10 年后兑换;对 DCG 而言,当前面临的资金缺口只有前述的今年 5 月到期短期债务: 4.475 亿美元现金以及 4550 BTC(9555 万美元),接近 5.5 亿美元。

根据金融时报报道,知情人士透露,DCG 正在考虑出售部分风险投资资产,其中包括至少 35 个国家的 200 个与加密货币相关的项目,例如交易所、银行和托管机构,价值约 5 亿美元。另外,DCG 旗下加密媒体 CoinDesk 也表示有意出售部分或全部业务;Cardano 联合创始人 Charles Hoskinson 表示正考虑收购 CoinDesk,计划出价 2 亿美元(注:CoinDesk 最初于 2016 年被 DCG 以约 50 万至 60 万美元的价格收购,目前年收入约为 5000 万美元)。

当然,除了出售子公司,DCG 的另一个选择是出售部分股权。2021 年 11 月,DCG 以 100 亿美元的估值完成 7 亿美元融资,如今进入熊市估值虽会缩水,但出售部分股份融资几亿美元并不是多大的问题。根据 The Block报道,Genesis 的债权人与 DCG 进行谈判制定了一项预先打包的破产计划,同意还款宽限一到两年;作为交换,债权人将获得现金支付和 Genesis 母公司 DCG 的股权。

另外,此前市场普遍担忧 Genesis 破产导致 DCG 破产,进而引发巨额 GBTC 清算。需要注意的是,灰度本身是没有参与到 DCG 的任何债务中,是完全独立的第三方实体,不会突然被关闭。另外,即便贱卖所有的子公司,DCG 大概率也不会出售灰度信托,作为 DCG 的旗舰业务及其摇钱树,灰度是所有业务中最稳健的部分,每年贡献约 3 亿美元的费用收入——灰度基金总持仓 161.91 亿美元 ,每年收取 2% 的管理费。

而 DCG 自身掌握 GBTC,也不会突然抛向市场。根据灰度 CEO Michael Sonnenshein 的说法,受限于《 1933 年证券交易法》第 144 条,DCG、Genesis、Coindesk 以及一众关联公司,每三个月只允许向公开市场出售总流通股的 1% 。换句话说,DCG 等公司要想将手上的 GBTC 通过二级市场变现,需要等待两年以上。而且目前 GBTC 严重折价,DCG 更不可能在这个节点大量抛售。其只需要等待灰度比特币信托(GBTC)转换为比特币 ETF,即可按照净值收回资金(注:灰度所有的数字资产存储于 Coinbase Custody,并不是由 DCG 保管)。

综上所述,无论是出售部分子公司,还是母公司股权,DCG 短期债务是没有大的缺口的,因此市场不必过于担忧。至于未来十年,DCG 能不能偿还得起 11 亿美元本票?只要 DCG 不倒,加密市场还在,我想偿还的可能性还是很大的。