Time:2022-11-26 Click:167

原文作者:Ignas.lens,DeFiResearch

原文编译:PANews

11 月 23 日,去中心化交易所Curve Finance开发团队发布稳定币crvUSD的代码和官方文档,根据Curve Finance创始人Michael Egorov撰写的白皮书,crvUSD将具有与MakerDAO的稳定币DAI类似的功能,支持对加密资产进行超额抵押。

白皮书指出,用户将能够通过在储备金中以加密货币贷款的形式存入多余的抵押品来铸造稳定币,这种机制称为抵押债务头寸(CDP)。此外,crvUSD还将依赖于一个借贷流动性自动化做市商算法策略“Lending-Liquidating AMM(LLAMMA)”,而这也是该稳定币的最大创新之一。那么,这个LLAMMA算法策略是如何运作的呢?下面就让我们一起来了解一下吧——

当前基于抵押债务头寸的稳定币存在一个问题,即:当抵押品不足的时候就必须清算头寸以保持“稳定”的锚定关系,尽管清算抵押品对稳定币有帮助,但依然存在两大缺陷:

1 、抵押债务头寸面临坏账风险

2 、用户会因为清算而亏损

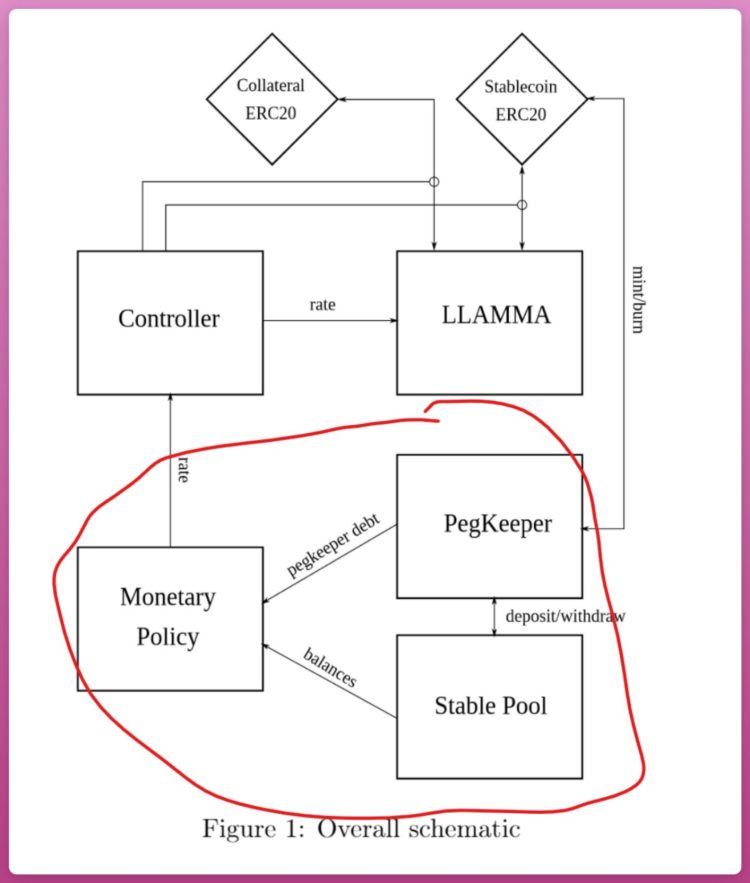

LLAMMA算法策略的核心思想是构建一个“持续清算”或“持续去清算”的自动化做市商(AMM)策略,这种借贷清算AMM策略可以在抵押品(比如ETH)和稳定币之间进行转换,也就是说——当抵押品(比如ETH)的价格走高时,用户可以全部存入ETH;但当抵押品(比如ETH)的价格走低时,可以价格ETH转换为美元。

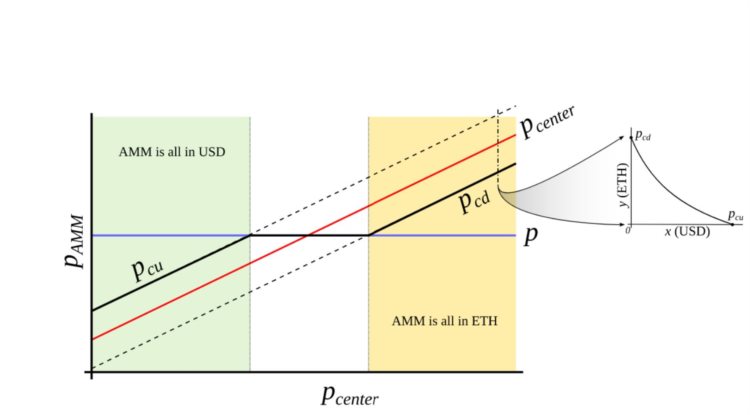

Curve给出了一个形成流动性价格的概念名称“Pcenter”,当ETH价格达到Pcu时,AMM抵押品将转换为美元;当ETH价格上涨并达到Pcd时,AMM抵押品将全部转换为ETH。

这种策略可以防止抵押头寸被清算(你可以理解为被暂时关闭)并且没有坏账风险。(附带一提,这是否意味着抵押品会遭受无常损失?目前尚不清楚答案)。另一个重点是LLAMMA使用ETH/USD作为价格来源,同时crvUSD稳定币可以高于或低于锚定价格交易,即:

1 、如果价格高于锚定价格,crvUSD将使用Automatic Stabalizer(类似于Frax的AMO)进行处理,Automatic Stabalizer(PegKeeper)会铸造crvUSD稳定币并直接存入Curve流动性池,继而增加了crvUSD稳定币的流动性并产生交易费用。

2 、如果价格低于锚定价格,crvUSD将会从Curve流动性池中取出并销毁,从而减少crvUSD稳定币供应量。

(注:Curve白皮书中没有明确提及“稳定币”就是 crvUSD本身,因此LLAMMA策略可能会覆盖到USDT/crvUSD、USDC/crvUSD、甚至 3 pool/crvUSD流动性池。另外,白皮书中似乎并没有提到Curve原生代币CRV。)