Time:2022-11-18 Click:167

原文作者:Karen,Foresight News

在 FTX 帝国坍塌之际,一系列头部平台遭受重创,开启「多米诺」倒牌,多家做市商、借贷平台、交易所、风投以及加密项目方或多或少受到负面影响,轻者在 FTX 滞留有部分资金或对 FTX 有少量风险敞口,重者大部分资产困于 FTX 中,更有甚者出现严重偿付能力问题,暂停提现等服务,前途未卜。

看似「大而不倒」的平台也可能难逃「爆雷」魔咒,没有人知道谁会是下一个爆雷对象,目前「重灾区」主要集中在做市商和借贷领域,诸如 Genesis Trading 由于在 FTX 交易帐户中拥有约 1.75 亿美元的锁定资金,就算母公司 DCG 向其注入 1.4 亿美元股份也因多重因素借贷部门暂停赎回服务,BlockFi 对 FTX 和相关实体有重大风险敞口,正在准备可能的破产保护,更不用说 SBF 此前掌管的 Alameda 就已申请破产保护。

Genesis Trading 是 Digital Currency Group(DCG)旗下做市商和贷款公司,此前,其在 11 月 11 日表示,衍生品业务在 FTX 交易帐户中拥有约 1.75 亿美元的锁定资金。尽管 Genesis Trading 在当时表明这不会影响其做市活动,在 FTX 中的运营资本和净头头寸对其业务不造成重要影响,也未与 FTX 或 Alameda 有持续的贷款关系。

虽然在这之后,母公司 DCG 向 Genesis Trading 注入了价值 1.4 亿美元的股份以加强资产负债表水平,但 Genesis Trading 的偿付问题仍然难以解决。

11 月 16 日,Genesis 旗下加密货币借贷部门 Genesis Global Capital 暂停赎回和新贷款发放。Genesis 正在为贷款部门寻找解决方案,包括寻找新的流动性来源。

一时间,关于 DCG 旗下灰度可能会解散 GBTC 的传闻引爆市场情绪。不过,灰度澄清称,其附属公司 Genesis 并非灰度旗下产品的交易对手或服务提供商 GBTC 等产品的资产保存在 Coinbase 冷钱包中,仍然是安全的,灰度产品继续照常运营,近期发生的事件对产品运营没有影响。

同时,「救世主」赵长鹏再次表示,正在考虑收购 Genesis 的贷款资产,已开始了解有关 Genesis 资产负债表状况的更多信息。

本周二,BlockFi 确认对 FTX 和相关公司实体有重大风险敞口,包括 Alameda 所欠债务、在 FTX 持有的资产以及其在 FTX US 的信贷额度中未提取的金额。BlockFi 表示,虽然团队将继续努力收回所有欠款,但预计随着 FTX 进入破产程序,欠款收回将被推迟。此外 BlockFi 表示提现继续暂停,要求客户不要向 BlockFi 钱包或利息账户提交任何存款。此前,Autism Capital 援引 BlockFi 员工称,「FTX 救助 BlockFi 的唯一条件是将我们的用户资金放到他们的平台上,用于他们的空壳游戏,他们施加了巨大的压力,让 BlockFi 资金转移到 FTX 托管。」

在 FTX 和其多家相关实体申请破产之后,据《华尔街日报》援引知情人士报道,BlockFi 正在准备可能的第 11 章破产保护申请,还计划进行裁员。

加密交易所 Liquid Global (Quoine Pte. Ltd ) 在 11 月 15 日暂停法定货币和加密货币提款,11 月 16 日停止存款服务。

Quoine Pte. Ltd 是申请破产的 134 家 FTX 关联公司之一。2021 年 8 月 19 日,Liquid 称其热钱包遭到攻击,损失约 7100 万美元,随后从 FTX 获得 1.2 亿美元债权融资。

本周,新火科技(原火币科技)在港交所发布公告,「称子公司 Hbit Limited 约有等值美元 1810 万的加密货币存放在加密货币交易所 FTX,由于 FTX 的集团实体(包括 FTX)已于 2022 年 11 月 11 日在美国申请破产保护,因此可能无法从 FTX 提取上述加密货币资产,本集团于 11 月 13 日与本公司控股股东兼非执行董事李林先生达成协议,据此李先生同意向本集团提供最高金额为 1400 万美元的额外无抵押融资。本公司将于有需要时动用股东融资以支付该事件所产生的客户资产负债。」

Gemini Earn 产品因 Genesis 借贷部门暂停赎回大受影响

加密交易所 Gemini 旗下 Gemini Earn 产品也受到 Genesis 借贷部门 Genesis Global Capital 无法赎回的影响,Gemini 表示,目前正在与 Genesis 团队合作,帮助客户尽快从 Earn 计划中赎回资金。

根据 CryptoQuant 数据显示,加密交易所 Gemini 上的 ETH 日提现数量达 12150 次,创下历史新高。 The Data Nerd 数据也表明,24 小时内,不包括山寨币,已经有 8.5 亿美元资金从加密交易所 Gemini 流出,包括 2.3 亿美元稳定币、2.2 万枚比特币(3.7 亿美元)、20 万枚 ETH(2.5 亿美元),目前其稳定币储备降至 1.5 亿美元。

Crypto.com 首席执行官 Kris 之前回应曾向 FTX 转入约 10 亿美元,称「我们对 FTX 的敞口最小(低于 1000 万美元),仅将其用作对冲客户交易的交易场所,从未将资金用于 FTX 或任何第三方的收益」,并表示 Crypto.com 在 FTX 存入 USDC 是为了用它购买其他代币,然后转回 Crypto.com 的钱包。

新加坡国家投资基金淡马锡(Temasek)称其在 2021 年 10 月至 2022 年 1 月的两轮融资中投资了 2.1 亿美元购买了 FTX International 约 1% 的少数股权,并投资了 6500 万美元购买了 FTX US 约 1.5% 的股权。截至 2022 年 3 月 31 日,其对 FTX 的投资成本占投资组合净值 4030 亿新元的 0.09%,且「目前没有直接接触加密货币」。

淡马锡强调「从 2021 年 2 月到 10 月大约花了 8 个月的时间对 FTX 进行了广泛的尽职调查流程,在此期间审查了 FTX 经审计的财务报表,该报表显示它是盈利的」,鉴于 FTX 的财务状况,淡马锡决定减记对 FTX 的全部投资,「无论 FTX 破产保护申请的结果如何」。

11 月 13 日,据 The Block 援引消息人士报道,Paradigm 已告知其有限合伙人,在流动性崩溃后,其对 FTX 的投资减值至零。 Paradigm 称其向 FTX 关联公司投资了 2.9 亿美元,但它不是 FTX 的客户,也没有对 FTX 的加密资产敞口。

在 FTX 暂停提现之后,根据 The Block 报道,Multicoin Capital 管理合伙人 Kyle Samani 和 Tushar Jain 致信 LP,表示该基金资产管理规模(AUM)中约有 10% 仍在 FTX 上等待提现。「不幸的是,我们无法在 FTX 上撤回该基金的所有资产,包括 BTC、ETH 和 USD 在内的资产正在等待提款,占基金资产的约 15.6%,约占基金资产管理规模的 9.7%」。此外在币安宣布收购 FTX 后 Multicoin 立即采取行动,以 17.79 美元的平均价格出售了全部 FTT 头寸。

根据 The Block 获得的一封信件,Multicoin Capital 旗下第三只风投基金对 FTX.US 的风险投资敞口有 2500 万美元,占该基金募资总额的 5.8%。此外,该风投基金还在 FTX International 持有约 200 万美元。

今日,Blockworks 援引消息人士报道,Multicoin Capital 因 FTX 破产事件,在大约两周内资产规模下跌约 55%。其中除了 9.7% 的资产由 FTX 托管,损失还因其长期看涨 Solana 以及 Solana 生态资产,比如 Mango、持有 FTX.US 股权和未完成的衍生品合约。此外 Multicoin 没有关闭其旗舰产品或转为自营交易业务的计划,还正在引入运营和基础设施的改进,包括努力降低交易对手风险等。

加密货币风险投资公司 Sino Global Capital 在周二发表声明称,「其对 FTX 的直接敞口仅限于被托管的七位数(mid-seven figures),不过没有向 FTX 投资任何 LP 资本。另外,Sino Global Capital 目前运营正常,将继续作为基金去投资。」

Circle 首席执行官 Jeremy Allaire 在 11 月 9 日称,从未向 FTX 或 Alameda 贷款,与 FTX 互为小股东。根据 Decrypt 表示,Jeremy Allaire 上周称与 FTX 互为小股东指的是该公司对 FTX 集团的 1060 万美元投资。

此外,Circle 表示,FTX 的崩盘和 USDC 在币安上自动转换为 BUSD 将导致 Circle 的业绩大大低于 2 月份的预测,其估计从 2022 年 6 月 30 日到 2022 年 9 月 30 日,USDC 的流通量减少了 83 亿美元,其中 30 亿美元是由币安的自动转换推动的。

值得一提的事,Genesis 在 Circle 的定期收益率产品 Circle Yield 中还充当 Circle 的交易对手方。截至 2022 年 11 月 16 日,Circle Yield 客户的未偿贷款总额为 260 万美元,并受到抵押协议保护。

USDD 也是受到 FTX 事件负面影响的稳定币之一,Alameda Research 是 TRON DAO Reserve 可以铸造和赎回 USDD 的 9 个白名单机构之一。

CoinGecko 数据显示,USDD 在 10 月 9 日开始轻度抛锚,10 月 11 日一度跌至 0.9765 美元,目前略微回升至 0.9873 美元。在 Curve USDD/3CRV 池中,当前 USDD 占比超过 80%,充分显示出了 USDD 的下行压力。孙宇晨此前也指出,Alameda 可能已经售出其持有的 USDD。

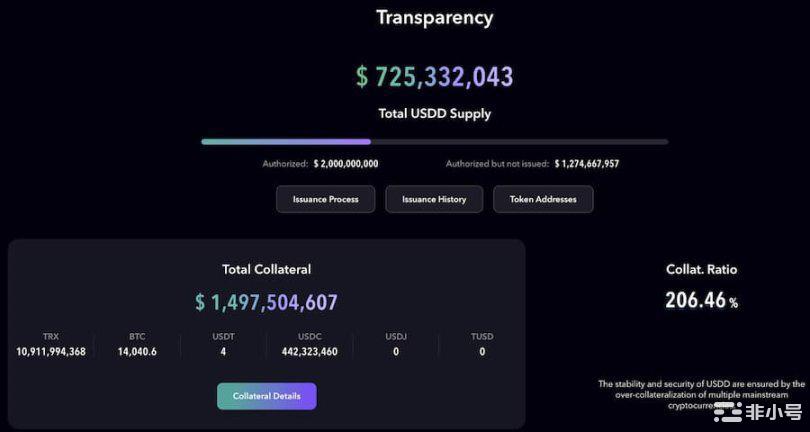

根据 USDD 透明度网站,截止撰稿时,USDD 总供应量有逾 7.25 亿枚,其中,USDC 储备有 4.42 亿枚,此前,据 Lookonchain 监测显示,11 月 10 日 USDD 仍有 9.9 亿枚 USDC 储备,之后减少了 5.48 亿美元,其中孙宇晨用 3.5 亿枚 USDC 偿还了 JustLend 中的贷款。

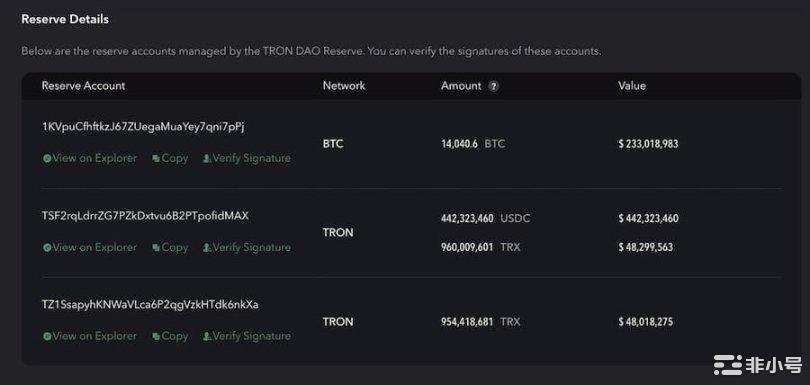

尽管官方披露 USDD 当前抵押率超 200%,但值得注意的是,TRON DAO Reserve 储备细节中,除了 4.42 亿枚 USDC 外,有 14040 枚 BTC(当前约 2.33 亿美元)和超 19 亿枚 TRX(两个地址中,逾 9600 多万美元),剩余近 90 亿枚 TRX 存放在由 TRON DAO Reserve 管理的 TRX 销毁合约中(理论销毁)。

其中,持有逾 9.5 亿 TRX 的一个储备地址中,在 TRX 治理合约中锁定了 99% 以上的 TRX;持有逾 9.6 亿 TRX 的储备地址中,也在 TRX 治理合约中锁定了 99% 以上的 TRX,几乎所有的 USDC 储备也用来在 JustLend 借贷产品中赚取收益。

Solana 基金会公布声明称,截至 2022 年 11 月 6 日,当 FTX 停止处理提现时,Solana 基金会资产负债表在 FTX.com 上持有约 100 万美元的现金或现金等价物,这还不到总现金或现金等价物的 1%,因此对 Solana 基金会运营的影响可以忽略不计,此外 Solana 基金会没有在 FTX.com 上托管 SOL。

截至 2022 年 11 月 14 日,Solana 基金会在 FTX.com 账户中持有 324 万股 FTX 普通股、343 万枚 FTT 代币、1.34 亿枚 SRM 代币。

韩国公链 Klaytn 在昨晚发布公告称,FTX 与 Alameda 破产对 Klaytn 生态没有直接影响,在其破产后已第一时间与治理委员会合作将 Alameda 移出治理委员会。目前 Alameda 仍在共识节点中质押了 5,000,100 枚 KLAY,并在 0x3786 开头的钱包地址中持有 4,785,401 枚 KLAY。此外,2022 年第一季度,Klaytn 基金会与 Alameda 进行了一笔 2000 万枚 KLAY 代币的大宗交易,目前已根据协议收到了全额支付的 USDT。

Klaytn 团队表示,Klaytn 从未接触过 FTT,Klaytn 团队已尝试与 Alameda 取得联系,但未能得到回应,未来将继续监控 Alameda 的钱包,并将根据需要全力配合 FTX 的破产程序。

Mojito Markets 的 IDO 后的表现也被用户诟病,10 月 23 日晚,其代币 MOJO 在刚上线 Liquidswap 交易协议后,几乎没有流动性,代币价格远低于 IDO 价格。

Star Atlas 是基于 Solana 的游戏元宇宙,其 CEO Star Atlas 表示,Star Atlas 开发工作室 ATMTA 在 FTX 有重大现金风险敞口,称目前运营资金已经减少了大约一半,但该公司仍保持强劲的资产负债表。

Nestcoin 因将投资款存放在 FTX 而遭受损失

据 TechCrunch 于本周报道,曾接受 Alameda Research 投资的非洲 Web3 初创公司 Nestcoin 因将投资款存放在 FTX 而遭受损失。知情人士称,Nestcoin 将至少裁员 30 人,并将剩余员工的薪资降低 40%。Nestcoin 表示,其产品本质上是 DeFi 协议和非托管产品,所以客户资金并未受到影响。

Signature Bank 是美国一家加密货币友好型银行,其在近期表示,只与 FTX 有存款关系,且其与 FTX 及其相关公司的存款关系是截至 2022 年 11 月 14 日,不到银行存款总额的 0.1%,在数字资产领域的存款余额保持稳定。

Silvergate Capital 是一家为数字资产提供金融基础设施解决方案提供商,其此前发布声明称,客户在 FTX 的存款占比不到存款总额的 10%,未投资 FTX。