Time:2022-11-18 Click:154

虽然最近 FTX 的下跌在很大程度上被视为对加密货币的,但它可能更像是一个必要的进化步骤,而不是一个突破点。所有金融技术都经历了易用性和安全性的循环。最用户友好的方法像野火一样发展,直到它们的缺陷暴露出来。

普卡贝壳很容易买到,但供应不受管制。黄金供应受到良好监管,但难以运输。法定货币易于运输,但具有通胀诱因。

在交易所的情况下,该领域最早的公司(Kraken、Coinbase、Binance、Gemini)使使用信用卡购买 BTC 变得很容易。这实现了广泛采用。然而,这是通过建立与传统银行系统非常相似的黑盒交易系统来实现的,但存在一个缺陷:对监管的了解不足。

传统金融机构受到自 1800 年代以来经过实战考验的制度的严格监管。这已经发展到今天的状态,FDIC甚至会承担存储存款的风险。加密机构用不到十年的时间来发展相同的制衡机制。这使得 Web3 市场在规模的易用性方面占了很大比重——严重缺乏安全性。

对此的第一个警告是黑客对交易所的攻击(Mt Gox是该帖子的重点)。这导致今年因黑客行为损失了大约 20 亿美元。这已被视为符合行业规范的可接受风险,而交易所提供的保险已减轻了这一风险。然而,最近的FTX 案可能会在没有支持的情况下单枪匹马地使消费者损失的数量翻倍。

FTX 亏损背后的动机很普遍。某机构使用过度利用该机构的客户资金进行了不良贷款(FTX 至 Alemda )。那时唯一的出路是继续向该职位投入资金,希望该机构能够克服错误。这发生在1980 年的储蓄和贷款危机、2007 年的抵押贷款危机和2021 年的 Archegos 资本管理公司崩溃中。当然,这都是不良行为的结果——它是人类特有的。金融系统需要预测并应对这些风险。

这里区块链的独特承诺是去中心化——这使得消除这种风险成为可能。然而,去中心化的代价是将复杂性直接推给用户。这导致了今天的 DeFi 状态,它在很大程度上仍在努力克服中心化交易所提供的易用性:

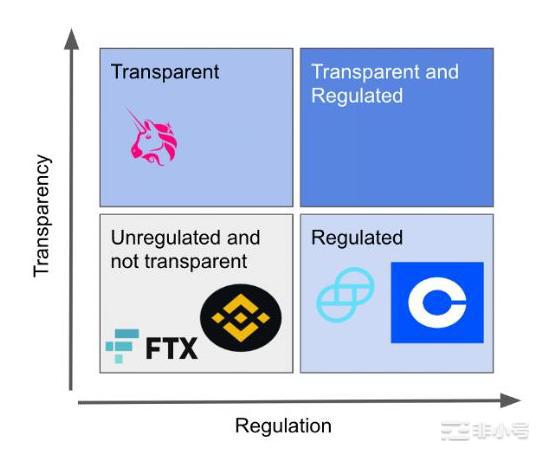

FTX 清楚地表明,投资者应该逃离不透明或不受监管的实体。除非用于高度针对性的投机押注,否则这些实体的无上限风险很少能通过其资产持有量得到补偿。

目前,这两种选择都受到良好监管,但不透明的实体(即 Gemini 和 Coinbase)或不受监管的透明实体(当前的 DeFi,如 Uniswap)。前者易于交互,但无法真正理解。后者难以交互,但可以通过公共合约和链上交易完全理解。

这个空间的巨大潜力是一个完全受监管的 DeFi 制度。监管机构和资深投资者都非常了解的一系列合约和参与者。这将为社区提供一个完全值得信赖的解决方案,该解决方案有可能于个别者的风险进行扩展。

受监管的 Defi 绝非易事,它的创建面临以下挑战:

这些挑战虽然很大,但没有一个是不可克服的。DeFi 夏季的先前承诺是越来越高的利率。这只是它真正道路上的海市蜃楼。易于实施,易于采用,但缺乏任何长期潜力。

创建抱怨的 DeFi 将是一项艰巨的、长达数十年的增量任务,以建立信任和社区。它要求当前的冬天扫除阻碍其进展的虚假承诺和干扰。走出这个冬天,我们现在拥有了真正的符合监管要求的 DeFi 北极星,它可以引导我们走向世界未来的金融体系。

文章就到这里了,我会在交流群做更仔细的分析,如果想加入圈子,欢迎私信!所有资讯平台均为公众号——布里克熊