Time:2022-10-24 Click:310

主要观点

每个人都对比特币令人眼花缭乱的波动性有不同想法:有人认为这是好的特征,有人认为这是毁灭性的。然而,过去几周的价格走势让几乎所有的市场参与者都摸不着头脑。尽管发生了重大的宏观经济事件和传统市场的波动性加剧,但比特币的波动性已降至其 13 年历史中罕见的水平。

幸运的是,有一些先例及工具可以帮助我们进一步理解。也就是说,这似乎是一种熟悉的浓缩信息,而不是一种全新的机制。

近期的低波动性

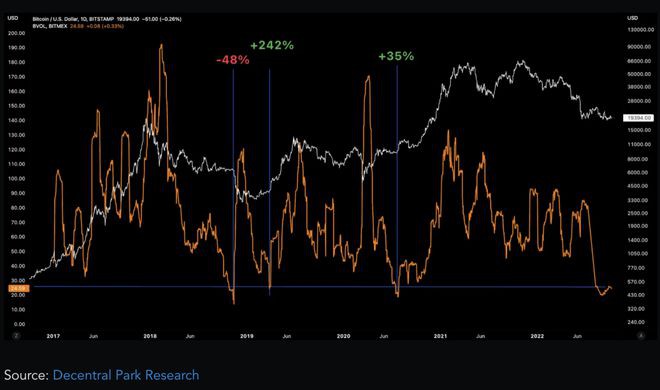

衡量比特币已实现(历史)波动率的最流行方法是 BitMEX 的 30 天指数 BVOL。波动率衡量资产或市场价格随时间的波动率。尽管隐含波动率在其他更大、更传统的市场(即国债市场)达到 13 年高点,但 BVOL 仍处于 2 年多以来的最低水平。

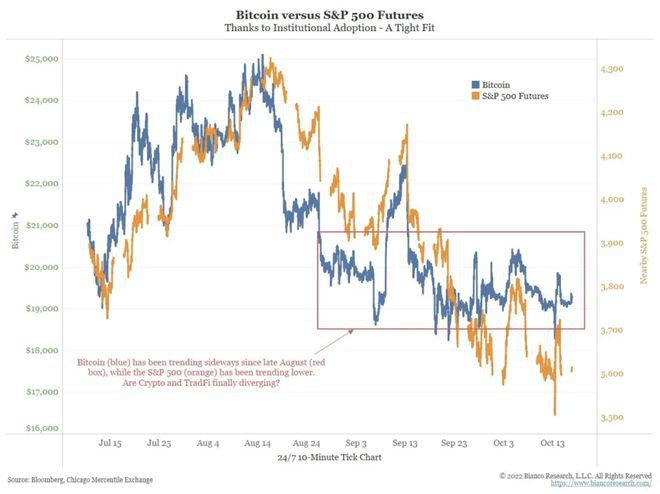

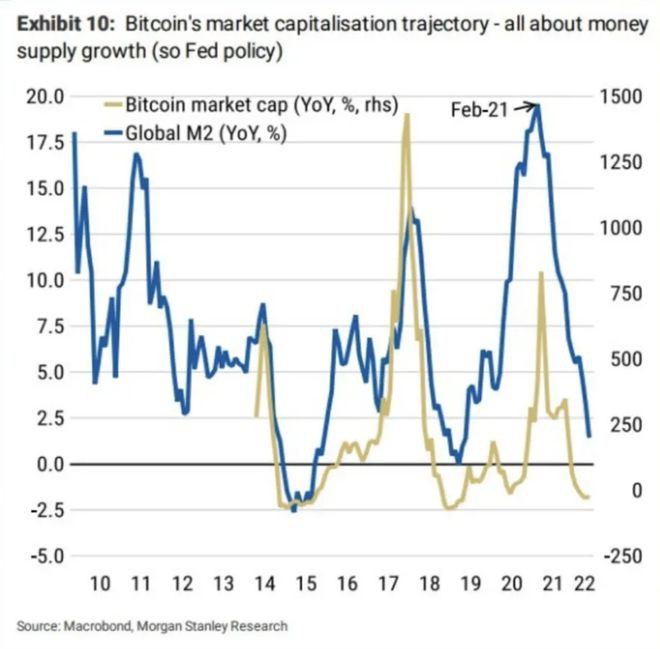

流动性驱动市场。在许多方面,比特币一直是系统流动性最纯粹的信号之一。随着美联储开始执行收紧金融条件(减少流动性)的任务,比特币与其他资产(尤其是风险资产)相比一直处于劣势——直到最近。

虽然最近的一些事态发展对整个市场的风险溢价/流动性产生了重大影响,情况仍然如此。以上周为例,当时密歇根大学消费者信心指数的 CPI、PPI 和通胀成分均高于预期。隐含的联邦基金利率和美国国债收益率曲线的大部分部分都达到了当年的新高(因此持续了 15 年)。标准普尔 500 指数和纳斯达克指数也创下 2 年新低。

那么比特币最终会成为一种长期波动的避险资产吗?这会是期待已久的脱钩的开始吗?在五月份的所有强制抛售之后,比特币会首先触底吗?这是可能的,但又不太可能。

一些迹象

回归波动的基本情况是它仍然是比特币资产本身的核心特征:固定供应(完全无弹性)意味着需求的任何和所有变化都完全由价格变化反映。比特币仍然是一种新兴资产,处于新生的、探索性的、价格发现阶段。最后,尽管在 5 月份进行了清洗,但杠杆的使用不仅活跃且良好,而且从某些方面来看,处于历史最高水平。

让我们从一些技术分析(TA)开始。虽然通常具有可疑的价值,但对于几乎没有传统基本面的资产,TA 可能具有指导意义。

当前的价格走势异常,但并非独一无两。 BVOL 过去曾达到这些水平。最近三个 BVOL 收盘价低于 25 导致大幅波动。两个上,一个下。

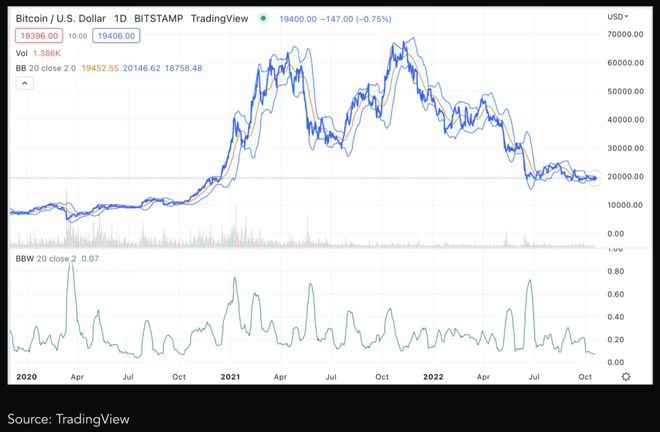

另一个值得注意的指标是布林带 (BB) 或布林带宽度 (BBW)。该波动率指标再次处于 2020 年 10 月以来的最窄水平,表明价格即将出现明显的波动。

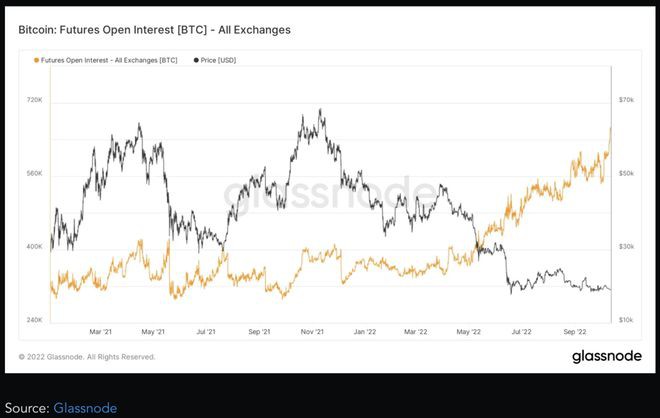

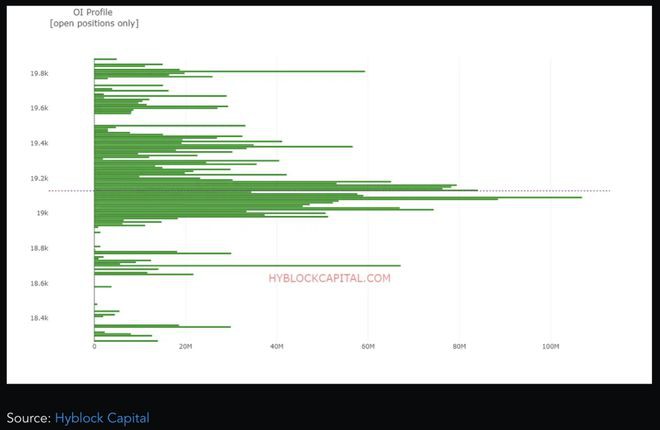

回到基本面,比特币市场的期货未平仓合约(OI)杠杆比率处于历史最高水平。虽然 5 月份大量无担宝和抵押不足的债务(即 3AC 和摄氏度)被抹去,但目前的期货杠杆率超过 BTC 市值的 3.5%,这无可厚非。除此之外,大多数头寸的开仓价约为 19,000 美元。

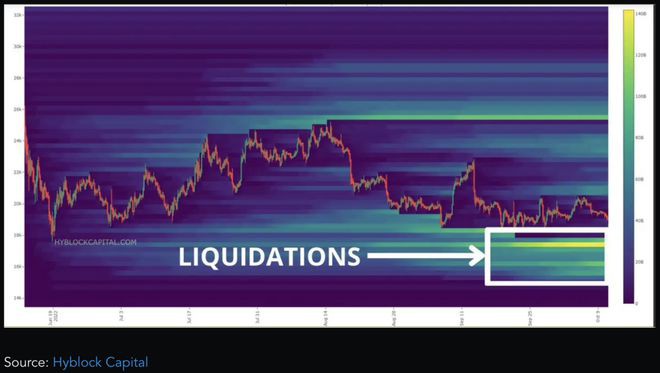

这给低波动性将继续存在的想法泼了更多的冷水。综合的、累积的杠杆作用为市场的重大举措做好了准备。杠杆头寸容易被清算。平仓(或迫使交易者平仓/平仓)会加剧价格波动,导致进一步平仓和平仓/平仓。这种反馈循环被称为挤压、去杠杆或清算级联。

那未来呢?

似乎有可能出现大幅变动并恢复波动。虽然不可能知道移动的确切方向,但我们可以查看定位和趋势来评估可能的情况。

杠杆增加了移动的可能性,但所述杠杆的定位决定了其方向的可能性。总体融资利率略为正,看跌期权/看涨期权比率略有下降(大约为 0.5),ATM 隐含波动率下降,以及 BTC 期权 25 delta 为负,这表明交易者头寸偏软多头。

进一步增加了轧多的可能性,在当前范围内的清算似乎比在其之上的多得多。

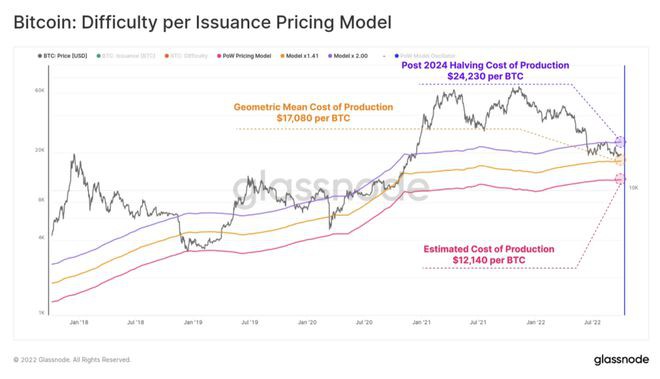

我们还看到比特币的哈希率继续攀升至历史新高。随之而来的巨大难度增加以及摇摇欲坠的债务市场、高能源价格和较低的 BTC 价格意味着矿工可能面临严重的收入压力。

17,000 美元到 18,000 美元之间的区域似乎是矿工生产 BTC 的平均成本。最近估计他们持有大约 78.4k BTC。如果 BTC 价格低于平均生产成本,矿工可以开始分配其中一些资产以保持偿付能力。这是轧多的额外载体。

在流量方面,大量资金将比特币视为货币扩张时期的“最快的马”。然而,现在我们正处于货币紧缩时期。

特别是如果美联储能够继续沿着目前的道路走下去,那么流动性将继续收缩。这不仅大大降低了有意义的增量购买的可能性,而且最终可能导致有意义的增量卖出,因为机构和零售业都试图获得越来越少的美元。

上涨的主要催化剂将是美联储鹰派立场的逆转。由于失业率为 3.5%,而 CPI 仍为 8.2%,主要是由于粘性的结构性因素,这在不久的将来似乎不太可能。然而,有一个例外,那就是金融市场出现“崩溃”。目前最脆弱的市场似乎是国债市场。需要注意的是,如果美国国债市场真的“崩溃”,我们可能首先会看到跨资产类别的大规模抛售,实际上是我们今年所见情况的精简版。

考虑到宏观观点,尽管不太可能,但仍有一些可能导致直接上涨的情况。其中一种情况是美联储干预外国市场。也就是说,其他中杨银行向其主全债务市场屈服。货币危机和相关的安全航班遵循其最近的模式并支撑 BTC 需求。最终,为了防止传染和支持地缘政志盟友,美联储使用外汇互换额度重新液化了更广泛的系统。

但同样,更有可能的情况似乎首先下降。如前所述,BVOL 收于历史低点。事实上,BVOL 的确切历史低点(2018 年 11 月)是比特币大幅下跌(~-50%)的前一天。

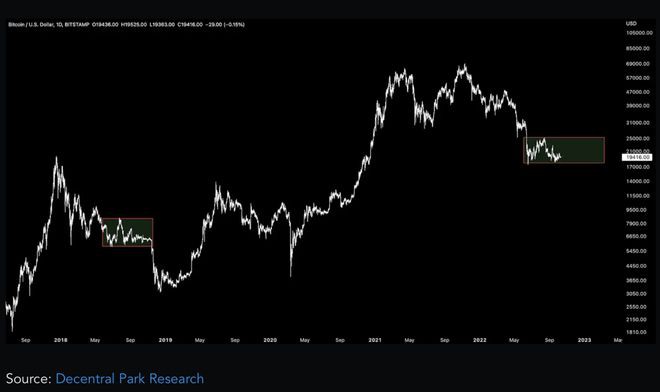

2021 年后的价格走势似乎与 2017 年后的价格走势密切相关。在下降之前,BTC 在 6,000 美元的范围内花了不到 5 个月的时间。到目前为止,我们已经测距了 4 个多月。

BTC 的相对强弱指数(RSI)似乎正在形成类似的模式。

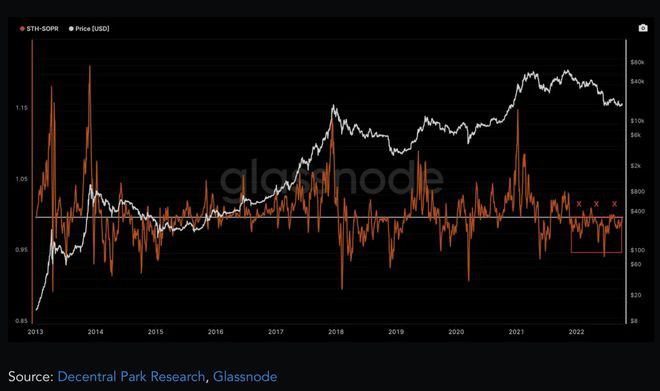

最后,链上行为似乎也支持这一点。短期持有者的支出产出利润率 (SOPR) 指向近期买家在反弹期间抛售,而不是长期吸收代币。

因此,流动、定位和历史表明再次下跌的可能性增加。

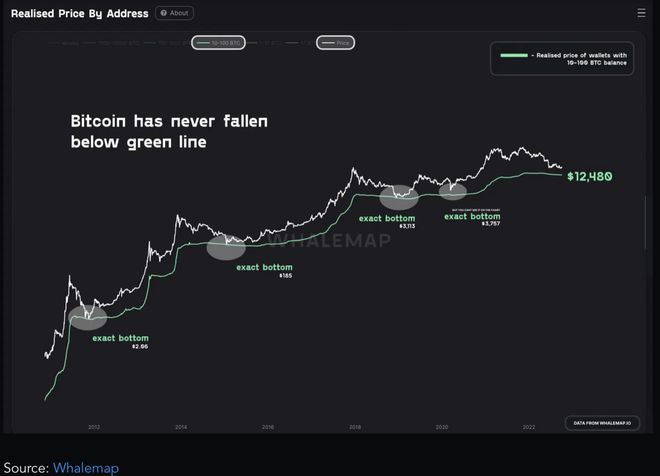

从历史上看,比特币的底价与持有 10-100 比特币钱包的实际价格有很强的融合。但考虑到所有变量和变动因素(即,更制度化的持有人基础、完全不同的宏观经济环境等),这应该持保留态度。

总结

事实证明,即使是 BTC 的波动性也是不稳定的。但是,如果历史可以作为指导,我们可能会接近这个范围的尽头。无论 BTC 采取什么方向,比特币的基本面看起来都一如既往的强劲。供应继续被长期持有者锁定,用于保护网络的能源继续创下历史新高,中杨银行似乎没有好的选择。

在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力。如果只是你一个人,四顾茫然,发现一个人都没有,想在这个行业里面坚持下来其实是很难的。

想抱团取暖,或者有疑惑的,欢迎加入——公众号:沉浮若海

感谢阅读,我们下期再见!