如今回过头再看,BitOffer已经成为业内期权发展的领头羊,每天的活跃用户达到近13万人次,期权月均成交额高达15亿美元,这一数字还在不断增长。特别是今年比特币第三次减产后,人们对比特币的稀缺性更加重视,对比特币的未来行情也持乐观态度,这进一步扩大了对BTC期权的需求。在新一轮牛市行情到来之际,BitOffer已经做好准备,在近一年的产品摸索中不断积累技术,先后推出了以太坊期权。

BitOffer此次推出BCH期权和BSV期权,进一步巩固了自身在期权领域的领先地位。在原有的比特币期权周期基础上,再增加了10分钟、15分钟、30分钟和8小时的周期,以满足用户对不同周期的需求。无论是产品种类、周期完备与否还是规则完善程度等方面,业内没有其他竞争对手可以与之相比。

为什么要同时推出BSV和BCH期权呢?币圈的人都知道BTC、BCH和BSV之间的关系,尤其是BCH和BSV之间的联动性非常高,在大行情下几乎呈现同步走势。因此,同时推出这两种产品,除了它们本身是交易活跃的币种外,更重要的是让用户更好地追踪它们之间的相互关系,以便在确定性行情下扩大收益。

那么新上线的BCH和BSV期权如何操作呢?实际上,它们的玩法与BTC期权基本相同。

举个例子,假设BCH的现价为240美元,你预计未来1小时内会上涨,于是你购买了五张1小时的看涨期权,每张期权的成本为0.3个USDT,总成本为1.5美元。果然不出所料,1小时内BCH涨了10美元,期权到期时系统会自动结算,你获得了50美元的回报,相当于33倍的回报率。

如果随后的1小时BCH下跌了,你只会损失投入的1.5个USDT期权本金,这就是期权“收益无限,风险有限”的优势。

同时,我们可以将期权与现货进行对比。假设BCH价格为240美元:

1. 购买一个BCH现货需要240美元 2. 购买一张BCH期权只需要0.3美元

当BCH价格从240美元涨至250美元时,无论是现货还是期权,都赚了10美元。

但两者的成本相差800倍。相反地,如果BCH价格下跌,与你预测的方向相反,最大风险只是损失购买期权的费用,即0.3美元,而现货的损失难以估量。这种巨大的差异使我们能够实现现货与期权的对冲套利。持有现货的朋友不再需要担心现货下跌的风险,可以利用期权的低成本特点,在意识到现货可能下跌时,随时购买看跌期权,即使没有下跌,也只是损失较低的权利金,一旦下跌,可以大大减少现货下跌带来的损失。

比特币 SV (BSV) 成为市场最大赢家,在过去 24 小时内上涨超过 3%,而比特币 (BTC) 在 15 分钟内暴跌 3.6%,引发大规模清算¹。BSV 价值的飙升凸显了投资者对 King Crypto 的经济实惠...

Upbit在元旦当天的BSV交易活动达到了275亿美元,为该代币近期的价格上涨做出了重大贡献。BSV的整体交易量大幅增长,达到7535亿美元。在过去24小时内,这些交易所约占BSV总交易量的70%。根据Coinstats...

ThiskindofprosperousmarketwillonlybereflectedinthecrazybullmarketinthepastHowever,withtherecentintensification...

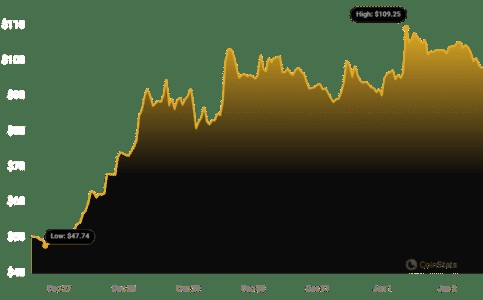

比特币现金(BCH):上行突破迫在眉睫随着 VC 和 FTX 支持的代币在前几周下跌 20-50%,比特币现金恢复并重新回到 110-120 美元的水平。圣基茨和尼维斯和圣马丁研究法定货币选项的新发展和采用新闻激发了投资...